Das Cap-Darlehen vereint das variable Darlehen mit einer Zinsobergrenze und sorgt damit auch für eine gewisse Planbarkeit. Welche Vorteile wie Sondertilgungen und einer kurzen Kündigungsfrist welchen Nachteilen gegenüberstehen, erfahren Sie hier.

Definition und Funktionsweise eines Cap-Darlehens

Das Cap-Darlehen ist eine besondere Form des variablen Darlehens. Das bedeutet, dass die Zinsen sind nicht wie beim gängigen Darlehen für eine gewisse Zeit festgeschrieben sind, sondern sich laufend ändern können. Es ist deshalb auch als Baufinanzierung geeignet.

Unterschiede zwischen dem Cap-Darlehen und dem variablen Darlehen treten mehrfach auf. Zuerst ändern sich die Zinsen beim Cap-Darlehen nur alle sechs Monate und nicht wie beim Variablen alle drei Monate. Sie orientieren sich am EURIBOR. Die Zinsen sind allerdings ein bisschen höher als beim variablen Darlehen, da es eine gewisse Sicherheit durch die Obergrenze gibt.

Der größte Unterschied liegt darin, dass beim Cap-Darlehen eine Obergrenze für die Zinsen - diese wird Cap genannt - festgelegt wird. Diese kann von drei Jahren über fünf und zehn Jahren bis hin zu 15 Jahren festgeschrieben werden. Dadurch kann sowohl die Zinssicherheit des Annuitätendarlehens als auch die Flexibilität des variablen Darlehens vereinbart werden.

Es kann auch vorkommen, dass eine Untergrenze für den Zinssatz vorgesehen wird, um die Banken dadurch zu schützen.

Wie beim variablen Darlehen ist auch beim Cap-Darlehen eine Kündigungsfrist von nur drei Monaten einzuhalten und keine Vorfälligkeitsentschädigung zu bezahlen. Außerdem sind Sondertilgungen bis zu 100% möglich.

Es kann auch vorkommen, dass eine Untergrenze für den Zinssatz vorgesehen wird, um die Banken dadurch zu schützen.

Wie beim variablen Darlehen ist auch beim Cap-Darlehen eine Kündigungsfrist von nur drei Monaten einzuhalten und keine Vorfälligkeitsentschädigung zu bezahlen. Außerdem sind Sondertilgungen bis zu 100% möglich.

Die Zinssicherungsgebühr

Für die Zinsobergrenze wird von den einigen Banken eine Zinssicherungsgebühr oder eine Zinscap-Prämie eingehoben. Durch ein Urteil des Bundesgerichtshofs vom 5. Juni 2018 wurde diese Maßnahme jedoch als unzulässig deklariert. Banken dürfen eine solche Gebühr nicht mehr verlangen und Geschädigte haben Anspruch auf Rückerstattung, da die Richter der Meinung waren, dass allein die zu zahlenden Zinsen die Gegenleistung für ein Darlehen bilden sollen.

Wann ist ein Cap-Darlehen sinnvoll?

Ein Cap-Darlehen macht vor allem in Zeiten von hohen Zinsen Sinn. Denn durch die variablen Zinsen ist der Darlehensnehmer nicht dazu verpflichtet, sich für lange Zeit an hohe Zinsen zu binden. Wenn die Zinsen sinken, profitieren die Darlehensnehmer von den sinkenden Zinsen und können eine Umschuldung auf eine andere Darlehensart in Betracht ziehen. Befindet man sich aktuell in einer Niedrigzinsphase ist von einem Cap-Darlehen abzuraten und sich für ein Annuitätendarlehen zu entscheiden.

Man sollte deshalb die verschiedenen Arten durchdenken und im besten Fall auch durchrechnen. Denn bei der Wahl des richtigen Darlehens kann viel an Kosten eingespart werden.

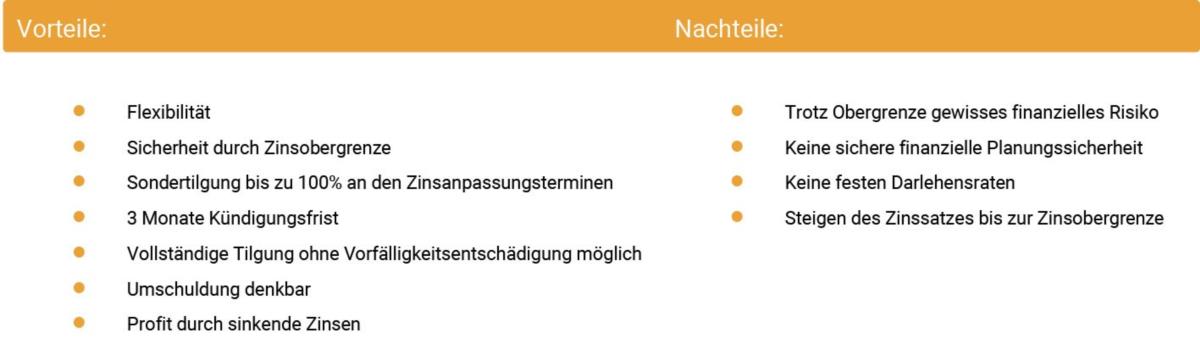

Vor- und Nachteile

Cap-Darlehen – Immobilien einfach erklärt

Was ist das Cap-Darlehen?

Das Cap-Darlehen weißt den variablen Zinssatz eines variablen Darlehens, verbunden mit einer Zinsobergrenze - den sogenannten Cap – auf, es vereint es sowohl Flexibilität als auch eine gewisse Planungssicherheit.

Weiterlesen: Was ist das Cap-Darlehen?

Weiterlesen: Was ist das Cap-Darlehen?

Wie funktioniert ein Cap-Darlehen?

Die Zinsen ändern sich beim Cap-Darlehen alle sechs Monate und orientieren sich am EURIBOR. Falls die Zinsen steigen, gibt es eine vereinbarte Zinsobergrenze und somit ein geringeres Risiko für den Darlehensnehmer. Außerdem hat das Cap-Darlehen eine Kündigungsgebühr von nur drei Monaten.

Weiterlesen: Wie funktioniert ein Cap-Darlehen?

Weiterlesen: Wie funktioniert ein Cap-Darlehen?

Wann ist ein Cap-Darlehen sinnvoll?

Ein Cap-Darlehen ist vor allem in Zeiten mit hohen Zinsen sinnvoll. Wenn die Zinsen fallen, profitieren die Darlehensnehmer davon und ersparen sich die festgeschriebenen Zinsen, wie sie bei einer anderen Darlehensart vorkommen.

Weiterlesen: Wann ist ein Cap-Darlehen sinnvoll?

Weiterlesen: Wann ist ein Cap-Darlehen sinnvoll?

Was sind die Vor- und Nachteile eines Cap-Darlehens?

Neben der Sicherheit der Zinsobergrenze zählen auch die kurze Kündigungsfrist sowie eine vollständige Tilgung zu den Pluspunkten, während die veränderbaren Darlehensraten und die Gefahr der steigenden Zinsen zu den negativen Aspekten zählen.

Weiterlesen: Was sind die Vor- und Nachteile eines Cap-Darlehens?

Weiterlesen: Was sind die Vor- und Nachteile eines Cap-Darlehens?