Durch ein Darlehen haben Darlehensnehmer viele Auswahlmöglichkeiten, wenn es um die Gestaltung der Darlehensart geht. Denn jede Art hat ihre Besonderheiten. Welche Arten es gibt und was diese unterscheidet, erfahren Sie hier.

In diesem Artikel möchten wir Ihnen einen Überblick über die gängigen Darlehenspraktiken sowie die wichtigsten Darlehensarten geben. Zunächst wird das Thema Baufinanzierung behandelt und die speziellen Arten dieser Finanzierung werden kurz angeschnitten, welche in einzelnen Artikeln genauer erläutert werden.

Baufinanzierung

Die Baufinanzierung, auch Immobilienfinanzierung genannt, wird zur Verwendung von Bau, Kauf oder Renovierung eines Objekts vergeben. Sie kann durch drei Arten erfolgen:

Finanzierung durch Eigenkapital Hierbei hat man bereits den Betrag, den man in die Immobilie investieren will, angespart bzw. verkauft etwas, um die volle Bau- oder Kaufsumme zu erhalten.

Finanzierung durch Eigenleistung Durch das Arbeiten auf der eigenen Baustelle, senkt man die Kosten des Hausbaus bzw. der Renovierung und benötigt weniger Eigen- bzw. Fremdkapital zum Fertigstellen der Traumimmobilie.

Finanzierung durch Fremdkapital Falls man nicht genügend Eigenkapital vorweisen kann, kann man ein Darlehen beantragen.

Da sich dieser Artikel mit den Arten des Darlehens beschäftigt, fokussiert man sich auf die letztgenannte Variante. Man muss sich bei der Finanzierung durch ein Darlehen sowohl mit der Darlehenssumme, den Zinsen und als auch der Laufzeit beschäftigen. Jedem Antragssteller sollte daher bewusst sein, dass man im Falle einer Baufinanzierung eine Sicherheit angeben muss.

Als Sicherheit wird bei dieser Finanzierungsart die Liegenschaft verwendet – eine sogenannte Grundschuld. Es wird deshalb auch als Grundschulddarlehen bezeichnet. Bei der Immobilienfinanzierungen sind die Konditionen des Darlehens meist günstiger als bei der Finanzierung eines Autos oder eines Urlaubs.

Die wichtigsten Darlehensarten zur Baufinanzierung sind:

Annuitätendarlehen

Das Annuitätendarlehen zeichnet sich durch eine gleichbleibende Rate aus. Dadurch erhält der Darlehensnehmer Planungssicherheit. Der einzige Faktor, der sich beim Annuitätendarlehen verändert, ist die Zusammensetzung der Rate aus Tilgung und Zins. Der Zins wird immer weniger und die Tilgung immer mehr.

Das Annuitätendarlehen zeichnet sich durch eine gleichbleibende Rate aus. Dadurch erhält der Darlehensnehmer Planungssicherheit. Der einzige Faktor, der sich beim Annuitätendarlehen verändert, ist die Zusammensetzung der Rate aus Tilgung und Zins. Der Zins wird immer weniger und die Tilgung immer mehr.

Nachrangdarlehen

Beim Nachrangdarlehen erfolgt die Platzierung im zweiten Rang des Grundbuchs. Das bedeutet, dass im Falle einer Zahlungsunfähigkeit der Gläubiger im zweiten Rang nur eine Entschädigung erhält, wenn etwas von der Tilgung des Darlehens im ersten Rang übriggeblieben ist.

Beim Nachrangdarlehen erfolgt die Platzierung im zweiten Rang des Grundbuchs. Das bedeutet, dass im Falle einer Zahlungsunfähigkeit der Gläubiger im zweiten Rang nur eine Entschädigung erhält, wenn etwas von der Tilgung des Darlehens im ersten Rang übriggeblieben ist.

Abzahlungsdarlehen

Durch eine konstante Tilgungsrate zeichnet sich das Abzahlungsdarlehen aus. Zusätzlich kommen noch die Zinsen hinzu, welche abbezahlt werden müssen. Somit ist die erste Rate am höchsten und wird mit der Zeit niedriger.

Durch eine konstante Tilgungsrate zeichnet sich das Abzahlungsdarlehen aus. Zusätzlich kommen noch die Zinsen hinzu, welche abbezahlt werden müssen. Somit ist die erste Rate am höchsten und wird mit der Zeit niedriger.

Arbeitgeberdarlehen

Das Arbeitgeberdarlehen ist vor allem Mitarbeitern von großen Betrieben vorbehalten. Die Arbeitgeber können ihren Mitarbeitern freiwillig ein Darlehen anbieten. Dies bringt sowohl für Arbeitnehmer als auch Arbeitgeber Vorteile mit sich.

Das Arbeitgeberdarlehen ist vor allem Mitarbeitern von großen Betrieben vorbehalten. Die Arbeitgeber können ihren Mitarbeitern freiwillig ein Darlehen anbieten. Dies bringt sowohl für Arbeitnehmer als auch Arbeitgeber Vorteile mit sich.

Bauspardarlehen

Im Falle eines Bauspardarlehens wird mit den Banken ein Bausparvertrag abgeschlossen. Dieser setzt sich aus einem Bausparer und einem Darlehen zusammen.

Im Falle eines Bauspardarlehens wird mit den Banken ein Bausparvertrag abgeschlossen. Dieser setzt sich aus einem Bausparer und einem Darlehen zusammen.

KfW - Darlehen

Beim KfW-Darlehen handelt es um ein Darlehen der Kreditanstalt für Wiederaufbau. Sie vergibt Darlehen mit niedrigen Zinsen an verschiedene Personengruppen unter gewissen Bedingungen.

Beim KfW-Darlehen handelt es um ein Darlehen der Kreditanstalt für Wiederaufbau. Sie vergibt Darlehen mit niedrigen Zinsen an verschiedene Personengruppen unter gewissen Bedingungen.

Volltilgerdarlehen

Das Volltilgerdarlehen ist durch hohe konstante Raten mit fixer Zinsbindung gekennzeichnet. Da die Laufzeit mit der Zinsbindung abgestimmt wird, erhält man durch dieses Darlehen die Möglichkeit, am Ende der Zinsbindung ohne Restschuld auszusteigen.

Das Volltilgerdarlehen ist durch hohe konstante Raten mit fixer Zinsbindung gekennzeichnet. Da die Laufzeit mit der Zinsbindung abgestimmt wird, erhält man durch dieses Darlehen die Möglichkeit, am Ende der Zinsbindung ohne Restschuld auszusteigen.

Nachdem ein geeignetes Darlehen gefunden wurde, ist ein Darlehensvertrag abzuschließen. Im Falle einer Baufinanzierung wird es sich bei den meisten Vertragsabschlüssen um einen Immobiliar-Verbraucherdarlehensvertrag oder einen Verbraucherdarlehensvertrag handeln.

Ist eine Baufinanzierung trotz negativer SCHUFA möglich?

Auch trotz einer negativen SCHUFA ist eine Finanzierung der Traumimmobilie möglich. Hier muss allerdings beachtet werden, dass bei einer solchen Begebenheit die Zinsen deutlich höher ausfallen. Durch die Vergabe eines Darlehens dieser Art geht die Bank ein größeres Risiko ein, dies wird mit den höheren Zinsen kompensiert.

Es kann natürlich sein, dass eine Bank einen Darlehensantrag ablehnt, wenn man negative SCHUFA-Einträge hat. Man sollte es dann bei einer anderen Bank versuchen, da sich die Richtlinien von Bank zu Bank unterscheiden und die Bewertung durch die SCHUFA nicht das einzige Kriterium im Falle einer Darlehensvergabe ist. Solche Kriterien sind in etwa die Höhe Ihres Einkommens und das vorhandene Eigenkapital.

Anschlussfinanzierung

Das Anschlussdarlehen bezeichnet ein Darlehen, welches an ein vorhergegangenes Darlehen anschließt, um dieses nach der Zinsbindungsfrist fertig abzubezahlen. Es ist nötig, wenn am Ende der Zinsbindungsfrist des ersten Darlehens noch eine Restschuld besteht und die Zinsen nach Ablauf dieser Frist steigen werden. Nur bei sehr hohen Tilgungsraten oder im Rahmen eines Volltilgerdarlehens ist eine Anschlussfinanzierung nicht notwendig, da hier keine Restschuld bestehen bleibt.

Bei einer Anschlussfinanzierung muss der Darlehensvertrag des laufenden Darlehens gekündigt werden. Deshalb sollten Kündigungsfristen bei der Suche einer Anschlussfinanzierung miteinbezogen werden und gegebenenfalls vor Ende der Zinsbindungsfrist ein Vertrag für das Anschlussdarlehen mit günstigen Konditionen abgeschlossen sein. Durch die Sicherung einer neuen Zinsbindungsfrist mit niedrigen Zinsen kann man sich viel Geld sparen. Natürlich spielen auch hier Punkte wie die Darlehenshöhe, Laufzeit, Objektwert und Einkünfte eine wichtige Rolle für die Höhe der Zinsen.

Nun sollte beachtet werden, für welche Art von Anschlussfinanzierung man sich entscheidet, da es hier drei verschiedene Varianten gibt:

Prolongation: Eine Anschlussfinanzierung bei der gleichen Bank

Umschuldung: Eine Anschlussfinanzierung bei einem anderen Darlehensgeber

Bei der Wahl der Anschlussfinanzierung muss man bedenken, dass jede Variante ihre Vor- und Nachteile mit sich bringt.

Bei einer Prolongation (Anschlussfinanzierung bei der gleichen Bank) zählen keine Gebühren wegen einer Änderung im Grundbuch, keine erneute Prüfung der Bonität und das Verfügen der Bank über alle Unterlagen zu den Vorteilen. Ein Nachteil der Prolongation ist, dass am Markt höchstwahrscheinlich niedrigere Zinsen verfügbar sind. Im Falle einer Umschuldung (Anschlussfinanzierung bei einem anderen Darlehensgeber) sind die niedrigeren Zinsen und eine günstigere Finanzierung die positiven Aspekte. Auf der anderen Seite sind Gebühren beim Grundbucheintrag zu entrichten und man muss sich einer erneuten Bonitätsprüfung unterziehen.

Durch das Forward Darlehen kann man sich gegen steigende Zinsen absichern und es verschafft Planungssicherheit. Im Gegensatz dazu berechnet die Bank einen Zinsaufschlag und falls die Zinsen weiter sinken, kann man von diesen nicht mehr profitieren.

> Nähere Informationen zum Anschlussdarlehen.

Bei einer Prolongation (Anschlussfinanzierung bei der gleichen Bank) zählen keine Gebühren wegen einer Änderung im Grundbuch, keine erneute Prüfung der Bonität und das Verfügen der Bank über alle Unterlagen zu den Vorteilen. Ein Nachteil der Prolongation ist, dass am Markt höchstwahrscheinlich niedrigere Zinsen verfügbar sind. Im Falle einer Umschuldung (Anschlussfinanzierung bei einem anderen Darlehensgeber) sind die niedrigeren Zinsen und eine günstigere Finanzierung die positiven Aspekte. Auf der anderen Seite sind Gebühren beim Grundbucheintrag zu entrichten und man muss sich einer erneuten Bonitätsprüfung unterziehen.

Durch das Forward Darlehen kann man sich gegen steigende Zinsen absichern und es verschafft Planungssicherheit. Im Gegensatz dazu berechnet die Bank einen Zinsaufschlag und falls die Zinsen weiter sinken, kann man von diesen nicht mehr profitieren.

> Nähere Informationen zum Anschlussdarlehen.

Endfälliges Darlehen

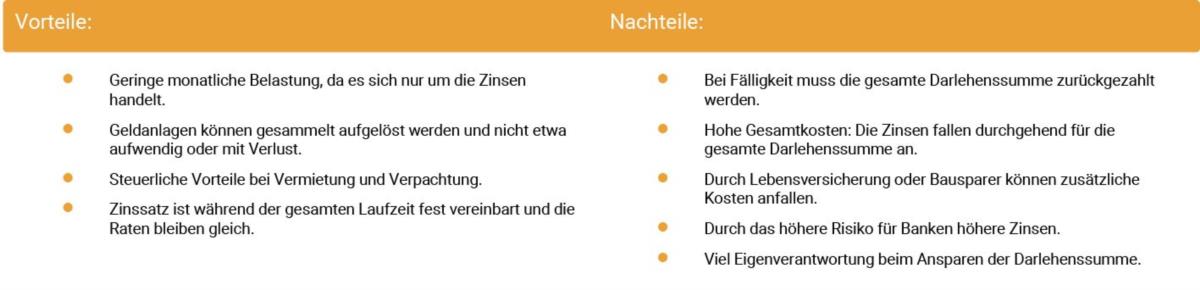

Das endfällige Darlehen wird auch als Festdarlehen, Fälligkeitsdarlehen oder Zinszahlungsdarlehen bezeichnet. Der Unterschied zu einem Tilgungsdarlehen, wie dem Annuitätendarlehen, besteht in der Form der Schuldenbegleichung - beim Festdarlehen wird die Darlehenssumme am Ende der Zinsbindung im vollen Umfang zurückbezahlt. Während der Laufzeit des endfälligen Darlehens müssen lediglich die vereinbarten Zinsen beglichen werden.

Von vielen Banken und Kreditinstituten werden als Sicherheit eine Lebensversicherung oder ein Bausparer verlangt. Verbraucherschützer warnen jedoch vor dieser Form der Sicherheit, da durch die erneuten Verträge abermals Kosten entstehen, sich die Laufzeiten meist nicht decken und hier nochmals zusätzliche Kosten entstehen.

In Deutschland ist diese Art von Darlehen eher für Kapitalanleger, welche ihre Immobilien vermieten, von Vorteil, da sie dadurch Steuern sparen können. Denn bei vermieteten Immobilien sind die Zinsen auf die Fremdfinanzierung steuerlich absetzbar.

Ein endfälliges Darlehen bringt einige positive und einige negative Aspekte mit sich:

Als eine spezielle Form des endfälligen Darlehens ist das Beamtendarlehen zu betrachten. Der Abschluss eines endfälligen Darlehens sollte mit einem Darlehensvertrag besiegelt werden.

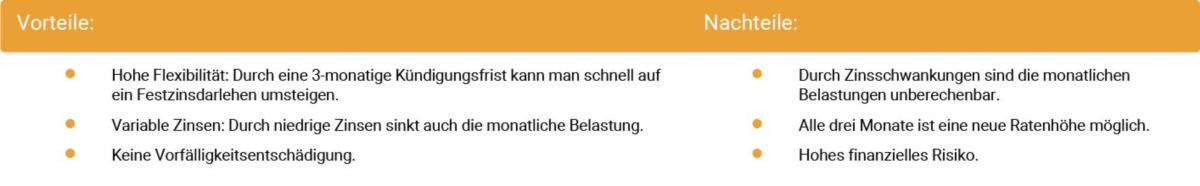

Variables Darlehen

Zinsänderung ist beim variablen Darlehen das Hauptmerkmal - jedes Quartal verändern sich die Zinsen. Es kann auch Flex-Darlehen, Gleitzinsdarlehen oder EURIBOR-Darlehen genannt werden. Die Zinsen des variablen Darlehens orientieren sich meistens am EURIBOR (Euro Interbank Offered Rate). Durch die Änderung dieses Marktzinses ändern sich im Dreimonatsrhythmus die Zinsen ebenfalls. Schlägt jedoch die Bank einen Aufschlag auf den Marktzins auf, so können die tatsächlichen Zinsen 1-2 % darüber liegen.

Geeignet ist das variable Darlehen besonders für Darlehensnehmer, welche nur einen kurzen Zeitraum überbrücken möchten oder eine gewisse Risikobereitschaft besitzen.

Bei einem variablen Darlehen ist die Kündigungsfrist auf drei Monate verkürzt. Dadurch bietet sich die Chance, bei steigenden Zinsen eine Umschuldung in Betracht zu ziehen. Ein Umstieg auf ein festverzinstes Darlehen kann einem Darlehensnehmer im Falle von stetig steigenden Zinsen Planungssicherheit verschaffen. Durch eine Kündigung ohne Vorfälligkeitsentschädigung ist ein Umstieg kostengünstiger als bei anderen Darlehensarten. Anhand einer erneuten Bonitätsprüfung bei einer Umschuldung können sich die Konditionen für den Darlehensnehmer verschlechtern. Außerdem müssen die Vor- und Nachteile eines variablen Darlehens in Betracht gezogen werden.

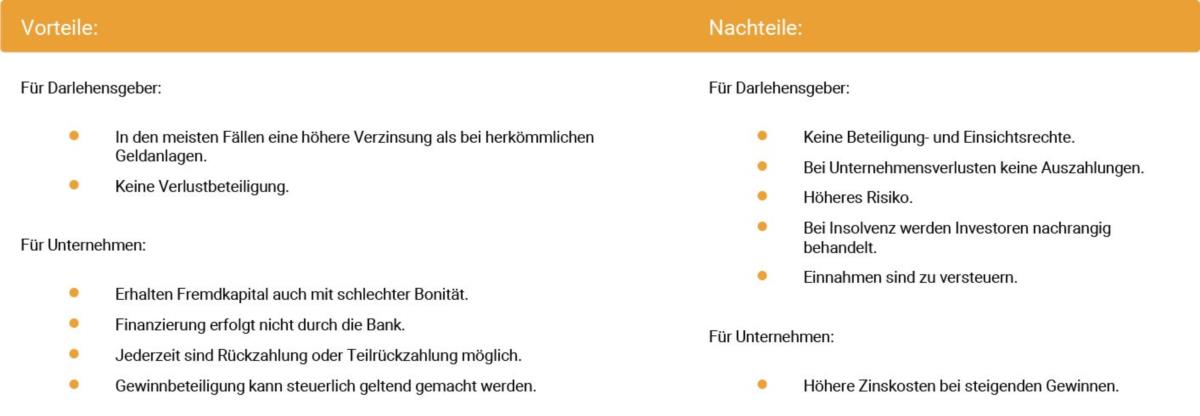

Partiarisches Darlehen

Im Falle eines partiarischen Darlehens wird die Darlehenssumme an Unternehmen ausbezahlt. Wenn Unternehmen zur Betriebserweiterung etc. ein Darlehen benötigen, schafft diese Variante des Darlehens Abhilfe. Beim partiarischen Darlehen kauft sich der Darlehensgeber sozusagen in das Unternehmen ein. In den meisten Fällen handelt es sich bei den Darlehensgebern um private Investoren und nicht um Banken.

Es ist diesen zwar nicht gestattet am Unternehmen mitzuwirken, aber sie werden am Gewinn beteiligt. Die Gewinnbeteiligung entspricht in diesem Fall den Zinsen des Darlehens. Wie diese Gewinnbeteiligung in Prozent aussieht, müssen die Vertragsparteien beim Abschluss des Darlehensvertrages vereinbaren. Außerdem kann ein Maximalbetrag vereinbart werden und der Beteiligungssatz sinken, wenn die Darlehenssumme jährlich getilgt wird.

Man kann es mit einer stillen Gesellschaft (eine Form im Unternehmertum - stiller Gesellschafter kauft sich ins Unternehmen ein und erhält eine Auszahlung des Gewinns, beteiligt sich aber nicht an den Handlungen im Unternehmen) vergleichen, hier besteht aber keine Gesellschaft und dem Darlehensgeber stehen keine Beteiligungsrechte zu. Ein weiterer Unterschied zur stillen Gesellschaft ist, dass der Darlehensgeber im Falle eines Verlustes des Unternehmens nicht an diesem beteiligt wird, wie es im Falle einer stillen Gesellschaft der Fall wäre.

In der Regel werden partiarische Darlehen entweder besichert oder als Nachrangdarlehen vereinbart. Das heißt, dass zuerst die vorrangigen Forderungen bezahlt werden und die nachrangigen erst später. Dies wird im Falle einer Insolvenz eine wichtige Rolle spielen, wenn das Kapital nicht ausreicht, um die Forderungen aller Gläubiger zu begleichen. In diesem Fall werden die Nachrangdarlehen nicht oder erst nach der Tilgung der Vorrangigen berücksichtigt.

Auch steuerlich müssen einige Aspekte abgewogen werden. Für die Unternehmen sind die Zinsaufwände steuerlich als Betriebsaufwende abzusetzen. Falls es sich beim Darlehensgeber um ein Unternehmen handelt, muss dieses die Zinszahlungen als Eingänge deklarieren und versteuern. Als Privatperson sind diese Zinszahlungen als Einkünfte zu deklarieren und unterliegen somit einer Kapitalsteuer im Sinne des Einkommenssteuergesetz. Des Öfteren wird das partiarische Darlehen bei Crowdinvesting-Projekten als Finanzierungsform genutzt. Durch diese Finanzierungform werden die Investoren an Projektgewinnen beteiligt, ohne dass sie ein unternehmerisches Risiko eingehen.

Es gibt beim partiarischen Darlehen Vor- und Nachteile für Darlehensgeber und Unternehmen.

Abrufdarlehen

Das Abrufdarlehen, auch Rahmenkredit genannt, kann, wie der Name schon sagt, jederzeit abgerufen werden. Es ist dem Darlehensnehmer kurzfristig erlaubt, eine Summe zur Deckung von entstandenen Kosten schnell und unkompliziert zu begleichen. Bis zu dem Zeitpunkt, an dem das Darlehen benötigt wird, entstehen für den Darlehensnehmer keinerlei Zinsen. Von den Vertragsparteien wird im Vorfeld ein Rahmen, welcher vom Darlehensnehmer behoben werden darf, vereinbart. Aber nur bis zu diesem im Voraus eingeräumten Betrag hat der Schuldner die Möglichkeit, das Darlehen abzurufen. Man ist nicht dazu verpflichtet, den gesamten Rahmen zu beheben und hat die Möglichkeit, nur etwa die Hälfte der Summe zu jeder Zeit zu beheben.

Meistens wird ein Abrufdarlehen an Privatpersonen vergeben, aber auch eine Darlehensvergabe an Unternehmen kann gewährt werden. Falls ein Konto überzogen wird, fallen hier höhere Zinsen an, als im Falle eines Abrufdarlehens, weshalb ein Abrufdarlehen einen deutlichen Vorteil aufweist, da auch keine Bereitstellungszinsen anfallen. Die Zinsen orientieren sich am Tag, an dem der Betrag abgehoben wird. Außerdem muss ein Abrufdarlehen nicht unbedingt besichert werden, in den meisten Fällen reicht eine Bonitätsprüfung.

Es ist durchaus möglich, das Abrufdarlehen in dem Bereich Baufinanzierung aufzunehmen. Es ist in diesem Fall jedoch nur als Ergänzung für zusätzliches Kapital für die Wohnraumschaffung geeignet und nicht allein für die Immobilienfinanzierung. Vor allem zur Deckung von kurzfristig auftretenden, nicht geplanten Kosten soll das Abrufdarlehen dienen.

Ähnlich wie das Abrufen des Darlehens ist auch die Rückzahlung flexibel. Wie im Darlehensvertrag von den Vertragsparteien vereinbart, können die Rückzahlungen entweder in festgelegten Raten oder in Prozentsätzen erfolgen. Vom Darlehensgeber wird im Falle eines Abrufdarlehens keine Fälligkeit angeben. Der Darlehensnehmer kann nach seinen finanziellen Möglichkeiten die Rückzahlungen durchführen.

Darlehensarten – Immobilien einfach erklärt

Was ist eine Baufinanzierung?

Diese Art der Finanzierung wird zum Bau oder zur Renovierung von Immobilien verwendet. Deshalb wird sie auch Immobilienfinanzierung genannt. Es gibt die Möglichkeit der Baufinanzierung durch Eigenkapital, durch Eigenleistung oder durch Fremdkapital. Letztere wird meistens durch ein Darlehen ermöglicht.

Weiterlesen: Was ist eine Baufinanzierung?

Weiterlesen: Was ist eine Baufinanzierung?

Wie funktioniert eine Anschlussfinanzierung?

Wenn nach der Zinsbindungsfrist des laufenden Darlehens noch eine Restsumme zu bezahlen ist, kann dies mit steigenden Zinsen teuer werden. Hier kommt die Anschlussfinanzierung ins Spiel. Bevor man am Ende der Zinsbindungsfrist einen Anstieg der Zinsen befürchten muss, kann man mit Hilfe der Anschlussfinanzierung eine neue Zinsbindungsfrist vereinbaren und kann planungssicher in die Zukunft blicken.

Weiterlesen: Wie funktioniert eine Anschlussfinanzierung?

Weiterlesen: Wie funktioniert eine Anschlussfinanzierung?

Wie läuft ein endfälliges Darlehen ab?

Im Falle eines endfälligen Darlehens werden über die Laufzeit nur die Zinsen bezahlt und es kommt zu keiner Tilgung der Darlehenssumme. Die vollständige Tilgung der Darlehenssummer erfolgt am Ende der Laufzeit auf einmal. Oft wird in eine Lebensversicherung oder einen Bausparer eingezahlt, um das Geld zusammenzusparen.

Weiterlesen: Wie läuft ein endfälliges Darlehen ab?

Weiterlesen: Wie läuft ein endfälliges Darlehen ab?

Was ist ein variables Darlehen?

Das variable Darlehen zeichnet sich durch verändernde Zinsen aus. Jedes Quartal kann der Zinssatz variieren. Je nach Änderung nach oben oder unten, muss man nach Änderung mehr oder weniger Zinsen bezahlen. Der Zinssatz orientiert sich dabei am EURIBOR.

Weiterlesen: Was ist ein variables Darlehen?

Weiterlesen: Was ist ein variables Darlehen?

Wie funktioniert ein Partiarisches Darlehen?

Unternehmen gelten beim Partiarischen Darlehen als Darlehensnehmer. Der Gläubiger kauft sich hier sozusagen in das Unternehmen ein. Ihm ist es nicht gestattet, am Unternehmen mitzuwirken, er wird aber am Gewinn beteiligt. Der Gläubiger wird im Falle eines Verlusts des Unternehmens nicht an diesem beteiligt. Das ist der Hauptunterschied zur stillen Gesellschaft.

Weiterlesen: Wie funktioniert ein Partiarisches Darlehen?

Weiterlesen: Wie funktioniert ein Partiarisches Darlehen?

Was ist ein Abrufdarlehen?

Ein im Vorfeld vereinbarter Rahmen wird dem Darlehensnehmer im Falle eines Abrufdarlehens eingeräumt. Es ist ihm dabei erlaubt, jederzeit einen gewünschten Betrag bis zum Erreichen des Rahmens zu beheben. Außerdem werden die Zinsen nur vom behobenen Betrag berechnet.

Weiterlesen: Was ist ein Abrufdarlehen?

Weiterlesen: Was ist ein Abrufdarlehen?