Die Grundsteuer ist im Vergleich zu anderen Steuern besonders, da sie ausschließlich den Kommunen zusteht. Die bundesweit sehr unterschiedlichen Steuersätze führten aber zu einer Reform der bisherigen Regelung. Was zurzeit gilt und was sich bei der Berechnung ändern wird lesen Sie in diesem Beitrag.

Inhaltsverzeichnis

Was ist die Grundsteuer?

Wer zahlt die Grundsteuer?

Wie hoch ist die Grundsteuer?

Welche Hebesätze gib es?

Warum ist die Grundsteuer so wichtig?

Wie berechnet man die Grundsteuer in Deutschland?

Die höchste Grundsteuer deutschlandweit?

Wer zahlt weniger oder keine Grundsteuer?

Grundsteuer auf Mieter umlegen – Wie geht das?

Warum wird die Grundsteuer reformiert?

Was ändert sich und wann?

Was muss ich bei der neuen Grundsteuererklärung beachten?

Wer zahlt die Grundsteuer?

Wie hoch ist die Grundsteuer?

Welche Hebesätze gib es?

Warum ist die Grundsteuer so wichtig?

Wie berechnet man die Grundsteuer in Deutschland?

Die höchste Grundsteuer deutschlandweit?

Wer zahlt weniger oder keine Grundsteuer?

Grundsteuer auf Mieter umlegen – Wie geht das?

Warum wird die Grundsteuer reformiert?

Was ändert sich und wann?

Was muss ich bei der neuen Grundsteuererklärung beachten?

Was ist die Grundsteuer?

Die Grundsteuer ist einer der ältesten, direkten Steuern in Deutschland und wurde ursprünglich als kirchlicher Grundzehnt eingetrieben. Die Grundsteuer ist eine Realsteuer. Das bedeutet: Im Mittelpunkt steht keine natürliche oder juristische Person, sondern das Objekt – der Grundbesitz. Zum Beispiel der Besitz eines Grundstückes.

Grundsteuer – Wer zahlt sie?

Eigentümer von:

Grundstücken

Gebäuden (Häuser, Wohnungen)

Gewerblich genutzten Flächen

Nicht bebauten Grundstücken

Acker und Wald (Landwirtschaftliche Flächen)

Wie hoch ist die Grundsteuer?

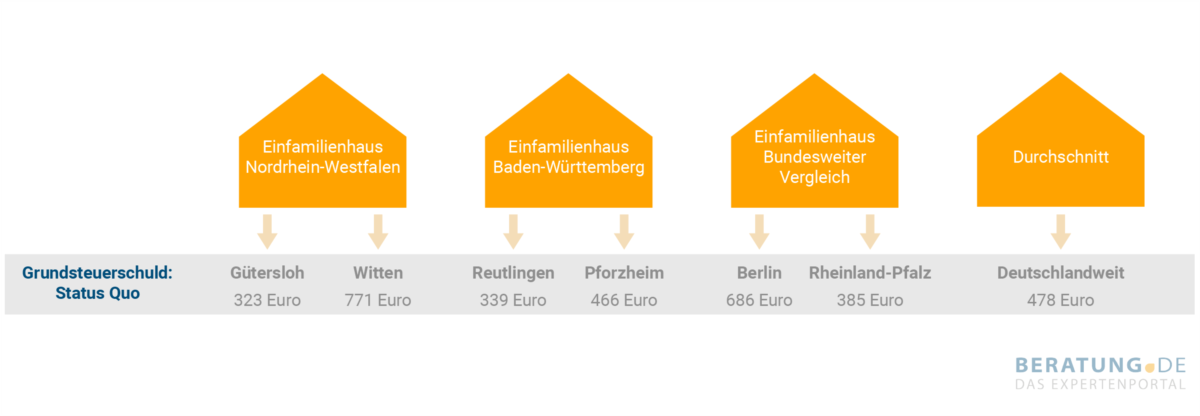

Das lässt sich pauschal nicht beantworten. Das hängt von den jeweiligen Kommunen und Gemeinden ab. Diese bestimmen nämlich selbst wie hoch der Hebesatz ausfällt und könnten diesen theoretisch jedes Jahr ändern. Das besagt Art. 8 Abs. 2 GG Die Hebesätze werden vom Finanzministerium zur Berechnung der Grundsteuer verwendet. Da die einzelnen Hebesätze äußerst unterschiedlich sind, variiert die Steuerlast bundesweit sehr stark – sogar in Nachbarorten und gleichen Gegenden.

Ein Beispiel:

Welche Hebesätze gibt es?

Hebesatz für Grundsteuer A: Land- und forstwirtschaftliche Nutzung

Hebesatz für Grundsteuer B: Grundstücke

Hebesatz für Grundsteuer C: Unbebaute Grundstücke

Grundsteuer A

A steht für agrarisch. Die Grundsteuer A ist von landwirtschaftlichen Betrieben zu zahlen. Hierbei wird ein Wirtschaftswert ermittelt. Dieser dient als Basis für die sogenannte Ertragsfähigkeit. Das bedeutet: Es werden nicht nur der Besitz von Grund und Boden versteuert, sondern auch ein grundstücksgleiches Recht und ein Erbbaurecht. Die Zahlung erfolgt vierteljährlich.

Grundsteuer B

B steht für bebaut. Die Grundsteuer B betrifft die meisten Menschen in Deutschland. Eigentümer von bebauten, sowie bebaubaren Grundstücken und Gebäuden müssen Grundsteuer B abführen. Sie wird jeweils am 1. Januar von der jeweiligen Gemeinde festgelegt und erhoben. Die Zahlung erfolgt vierteljährlich.

Warum ist die Grundsteuer so wichtig?

Die Grundsteuer zählt zu den wichtigsten Einnahmequellen der Kommunen. Die Kommunen – dazu zählen Landkreise, Städte und Gemeinden – finanzieren dadurch Schulen, Kitas und Schwimmbäder, sowie örtliche Projekte der Infrastruktur, wie beispielsweiße Straßen oder Radwege.

Durch die Grundsteuer erhalten die Gemeinden und Städte jährlich fast 15 Milliarden Euro. Da das Geld direkt in die Kommunen fließt und nicht in den Bund, ist die Grundsteuer im Vergleich zu anderen Steuern in der Bevölkerung weitgehend akzeptiert.

Zudem bietet die Grundsteuer einen wesentlichen Vorteil:

Sie ist nicht von der Konjunktur abhängig und somit ein verlässlicher Bestandteil im Steuerwesen. Falls den Kommunen dieses Geld wegfallen würde, bedeute das einen großen Einschnitt in die Lebensqualität der Menschen.

Grundsteuer berechnen in Deutschland?

Die Grundsteuer Berechnung setzt sich aus den folgenden Werten zusammen:

Einheitswert x Grundsteuermessbetrag x Hebesatz = Grundsteuer

Einheitswert

Der Einheitswert setzt sich aus dem Wert des Bodens (Bodenrichtwert) und der statistisch ermittelten Nettokaltmiete zusammen. Das Bundesfinanzministerium ermittelt die Werte der jeweiligen Gemeinden anhand der durchschnittlichen Mieten aller sechzehn Bundesländer. Zudem fließen die Grundstücksfläche, Immobilienart und das Alter des Gebäudes in die Berechnung mit ein.

Grundsteuermessbetrag

Der Grundsteuermessbetrag hängt von der jeweiligen Grundstücksart ab (A,B,C). Land- und forstwirtschaftliche Betriebe zahlen sechs Promille. Alle anderen Grundstücke – außer Familienhäuser über einem bestimmten Wert – 3,5 Promille. Der fiktive Betrag ist vom Bund vorgegeben und wird in Zukunft um mehr als ein Zehntel gesenkt. (siehe weiter unten)

Hebesatz

Der Hebesatz wird von den Kommunen selbst festgelegt und ist ein eigener Berechnungsfaktor. Beschlossen wird dieser im Gemeinderat. Je nach Gemeinde kann die Höhe stark variieren. Manche Städte nutzen das Privileg natürlich, um mehr Einnahmen in die Kassen zu bringen. Andere verlangen wiederum weniger, damit mehr Menschen sich ansiedeln.

Beispiel: Grundsteuer Berechnung

Grundsteuer Vergleich: Hebesätze in Deutschland

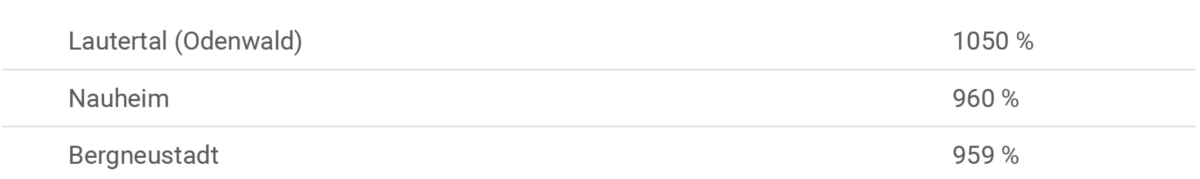

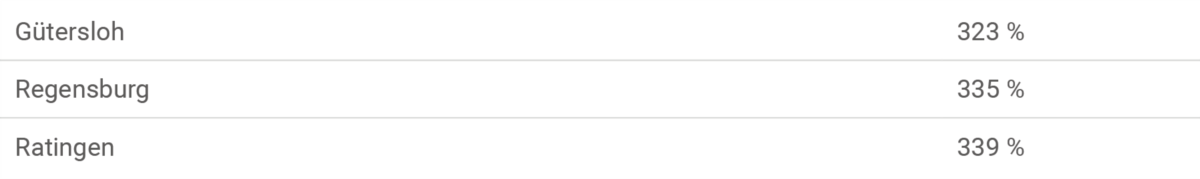

Beispiel: Die Städte mit den höchsten Grundsteuer Hebesätzen

Beispiel: Städte mit niedrigen Grundsteuer Hebesätzen

In Ingelheim (Rheinland-Pfalz) beträgt der Grundsteuer Hebesatz hingegen nur 80 %. Laut einer Umfrage der DIHK hat die Stadt am Rhein somit den niedrigsten Hebesatz in Deutschland.

Wer zahlt weniger oder keine Grundsteuer?

In bestimmten Fällen gibt es Rechtsanspruch auf Steuererlass:

Gebäude, die unter Denkmalschutz stehen sind steuerbefreit. Die erzielten Mieterträge müssen aber unter den jährlichen Kosten liegen.

Bei Leerständen und struktureller Nichtvermietbarkeit, ist das Finanzamt zu einem Steuererlass verpflichtet.

Unvorhersehbare Ereignisse wie ein Wasserschaden, oder ein Wohnungsbrand können zum vollständigen Mieterlass führen.

Grundsteuer auf Mieter umlegen – Wie geht das?

Vermieter eines Grundstücks können die Grundsteuer auf Mieter umlegen. Das geht über die Betriebskosten und muss im Mietvertrag vereinbart sein. Bei einem Mehrparteienhaus wird der Betrag von allen Bewohnern mittels Verteilerschlüssel gezahlt. Die Verteilung erfolgt anteilig berechnet nach Wohnfläche. Das heißt: Wohnt der Vermieter im selben Haus muss er auch einen Teilbetrag zahlen.

Warum wird die Grundsteuer reformiert?

Das Bundesverfassungsgericht hat 2018 die bisherige Regelung der Grundsteuer als verfassungswidrig erklärt. Der Grund: Die festgelegten Grundstückswerte (Einheitswerte), die zur Berechnung der Grundsteuer benötigt werden, stammen aus den Jahren 1964 in Westdeutschland, sowie 1934 in Ostdeutschland. Geplant wäre gewesen die Einheitswerte alle sechs Jahre zu erneuern – das geschah aufgrund des bürokratischen Aufwands aber nie. Die derzeitigen Einheitswerte sind daher längst überholt.

Die zu zahlenden Grundsteuerpreise haben sich von den tatsächlichen Immobilienwerten mittlerweile weit entfernt. Das Ergebnis sind auffällig, unterschiedliche Grundsteuerpreise in gleichen Orten mit ähnlichen Wohnverhältnissen.

Zwei Mehrfamilienhäuser in gleicher Lage, mit fast identischer Quadratmeteranzahl, zahlen völlig verschiedene Preise. Für das eine Haus fallen 839 € Grundsteuer an, wohingegen das andere 3.053 € abgeben muss – das Vierfache von Haus eins. Das empfinden viele Menschen als ungerecht. Das sah auch das Bundesverfassungsgericht in ihrem Urteil vom 10.April 2018 1 Bvl 11/14, 1 BvR 889/12, 1BvR 639/11, 1 BvL 1/15, 1 BvL 12/14 so und entschied, dass die derzeitige Methode gegen das GG Art 3, Abs. 1 verstößt: Das Gebot der Gleichbehandlung.

Was ändert sich und wann?

Die neue Regelung soll die Vorgaben des Bundesverfassungsgerichts erfüllen, indem ein gerechteres Bewertungsverfahren eingeführt wird

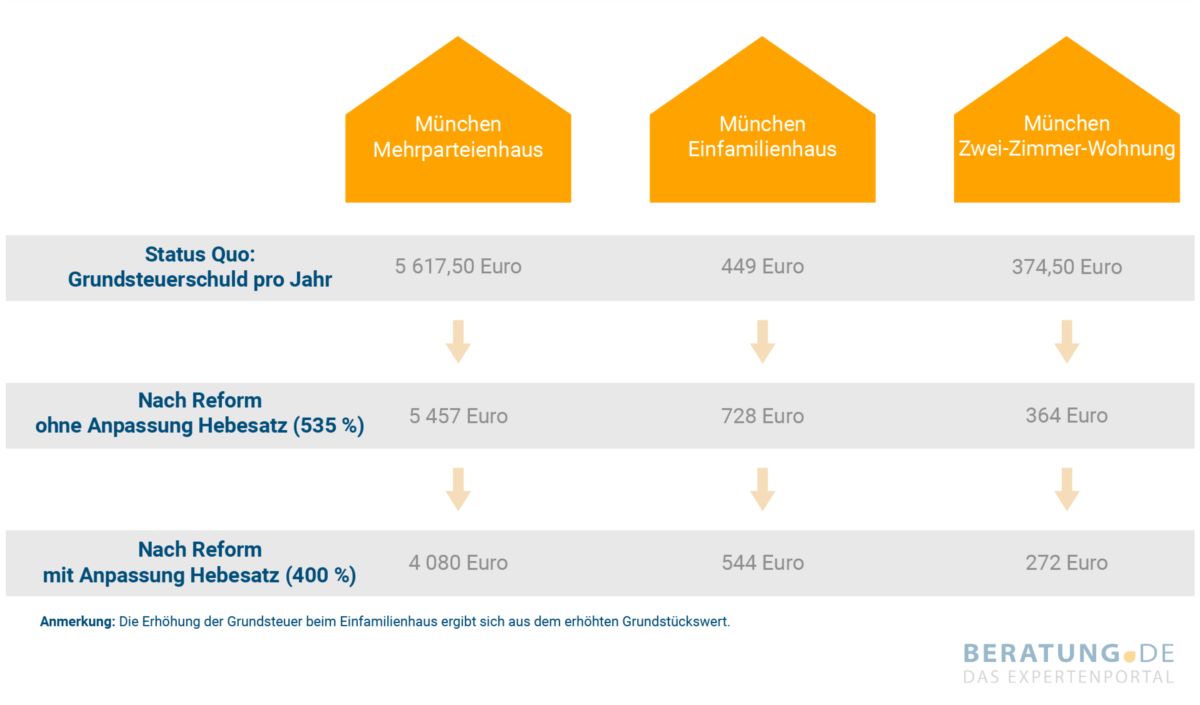

Die Grundsteuer soll sich nach dem Wert der Immobilie richten. Das heißt: Grundstücke in angesagten Großstädten werden teurer, Grundstücke in strukturschwachen Gegenden günstiger bewertet.

Die Gesamteinnahmen für Gemeinden und Kommunen sollen gleichbleiben, sowie die Gesamtsteuerlast auf Seiten der Steuerzahler. Einzelne Bürger werden trotzdem mehr bezahlen, andere weniger. Das liegt an der aktuell unverhältnismäßigen Besteuerung.

Sozialer und kommunaler Wohnbau wird mit Abzügen beim Grundsteuermessbetrag begünstigt

Durch die „Grundsteuer C“ werden unbebaute, baureife Grundstücke höher besteuert. Damit möchte man Grundstücksspekulationen verhindern und dadurch mehr Wohnraum ermöglichen.

Unverhältnismäßige Besteuerung:

Die Folgende Abbildung zeigt, wie sich die Grundsteuer mit und ohne Anpassung der Hebesätze verändern könnte. Manche Steuerzahler wären deutlich bessergestellt, andere wiederum schlechter. Nach der Grundsteuerreform wäre die Steuerlast zumindest anders verteilt als bisher.

Neue Grundsteuererklärung – was muss man beachten?

Für die Grundsteuer Berechnung sind bisher zwanzig Faktoren notwendig. Das soll sich durch die Grundsteuerreform ändern und einfacher werden. Künftig sollen fünf Parameter ausreichen:

Grundstücksfläche= Gesamtfläche eines Grundstücks

Bodenrichtwert= Ist ein Richtwert für einen Quadratmeter unbebauten Bodens

Immobilienart= Mehrfamilienhaus, Einfamilienhaus, oder Villa

Mietniveaustufe= Ein Mietstufe bewertet den ortsüblichen Mietpreis im Vergleich mit anderen Kreisen und Städten

Alter des Gebäudes= Wie alt das Gebäude zum Zeitpunkt der Berechnung ist

Diese Parameter sind laut Bundesfinanzministerium bereits in fünfzehn Bundesländern online auf der Website „BORIS“ abrufbar. Digitale Technologien sollen die vom Bundesverfassungsgericht geforderte Aktualisierung der Daten alle sieben Jahre ermöglichen. Automatisch versteht sich. Steuerexperten gehen davon aus, dass sich die Bearbeitung der Steuererklärung verzögern wird. Der Grund sei die nicht vorhandene, einheitliche Software der Finanzämter.

Grundsteuer – Steuern einfach erklärt

Wie viel Grundsteuer muss ich zahlen?

Eine einheitliche Grundsteuer gibt es nicht. Die Höhe des Grundsteuerbetrags hängt von dem Hebesatz der jeweiligen Gemeinde ab und kann sich deutschlandweit stark unterscheiden.

Weiterlesen: Wie hoch ist die Grundsteuer?

Weiterlesen: Wie hoch ist die Grundsteuer?

Wer zahlt die Grundsteuer?

Alle Eigentumsbesitzer von Gebäuden, Grundstücken, nicht bebauten, gewerblich genutzten und landwirtschaftlichen Flächen.

Weiterlesen: Wer zahlt die Grundsteuer?

Weiterlesen: Wer zahlt die Grundsteuer?

Wie berechnet man die Grundsteuer?

Für die Berechnung der Grundsteuer werden der Grundwert, Grundsteuermessbetrag und der Hebesatz miteinander multipliziert.

Weiterlesen: Wie berechnet man die Grundsteuer in Deutschland?

Weiterlesen: Wie berechnet man die Grundsteuer in Deutschland?

Wie kann ich die Grundsteuer auf Mieter umlegen?

Das geht über die Nebenkosten und muss im Mietvertrag demensprechend geregelt sein.

Weiterlesen: Grundsteuer auf Mieter umlegen – Wie geht das?

Weiterlesen: Grundsteuer auf Mieter umlegen – Wie geht das?

Wird die Grundsteuer erhöht?

Laut Bundesfinanzministerium soll die allgemeine Steuerlast der Bürger gleichbleiben. Durch die Neubewertung der Grundstücke werden aber manche mehr und andere weniger zahlen.

Weiterlesen: Was ändert sich und wann?

Weiterlesen: Was ändert sich und wann?

Wie viel Prozent Grundsteuer zahlt man?

Das hängt davon ab, in welche Grundsteuer-Klasse man fällt und welchen Hebesatz die Wohngemeinde verlangt. Der Hebesatz kann zwischen 0 und 1000 liegen.

Weiterlesen: Wie berechnet man die Grundsteuer in Deutschland?

Weiterlesen: Wie berechnet man die Grundsteuer in Deutschland?

Wer zahlt keine Grundsteuer?

Ausnahmen sind zum Beispiel Gebäude unter Denkmalschutz, oder Vereine und Stiftungen, die gemeinnützig tätig sind.

Weiterlesen: Wer zahlt weniger oder keine Grundsteuer?

Weiterlesen: Wer zahlt weniger oder keine Grundsteuer?

© Adobe Stock | gopixa

© Adobe Stock | gopixa