Geschlossene Immobilienfonds haben mit offenen Immobilienfonds – bis auf den Namen – wenig gemeinsam. Sie bergen ein hohes Risiko, was ich für Anleger im besten Fall lohnen könnte. In diesem Beitrag erfahren Sie, wie geschlossene Immobilienfonds funktionieren und auf was Anleger achten sollten.

Inhaltsverzeichnis

Geschlossene Immobilienfonds – Eine Übersicht

Geschlossene Immobilienfonds – Was ist das?

Unterschied zwischen geschlossenen und offenen Immobilienfonds

Wie funktionieren geschlossene Immobilienfonds?

Veröffentlichungspflichten von geschlossenen Immobilienfonds

Vorteile- und Nachteile von geschlossenen Immobilienfonds

Unternehmerisches Risiko bei geschlossenen Immobilienfonds

Geschlossene Immobilienfonds – Wie lang ist die Laufzeit?

Für wen sind geschlossene Immobilienfonds geeignet?

Geschlossene Immobilienfonds verkaufen

Rendite bei geschlossenen Immobilienfonds

Wie werden geschlossene Immobilienfonds versteuert?

Alternativen zu geschlossenen Immobilienfonds

Tipps für die Wahl von geschlossenen Immobilienfonds

Geschlossene Immobilienfonds – Immobilien einfach erklärt

Geschlossene Immobilienfonds – Was ist das?

Unterschied zwischen geschlossenen und offenen Immobilienfonds

Wie funktionieren geschlossene Immobilienfonds?

Veröffentlichungspflichten von geschlossenen Immobilienfonds

Vorteile- und Nachteile von geschlossenen Immobilienfonds

Unternehmerisches Risiko bei geschlossenen Immobilienfonds

Geschlossene Immobilienfonds – Wie lang ist die Laufzeit?

Für wen sind geschlossene Immobilienfonds geeignet?

Geschlossene Immobilienfonds verkaufen

Rendite bei geschlossenen Immobilienfonds

Wie werden geschlossene Immobilienfonds versteuert?

Alternativen zu geschlossenen Immobilienfonds

Tipps für die Wahl von geschlossenen Immobilienfonds

Geschlossene Immobilienfonds – Immobilien einfach erklärt

Geschlossene Immobilienfonds – Eine Übersicht

In wenige Immobilien investieren – meist in Einkaufszentren, Hotels oder Bürokomplexe

Begrenzte Anlegerzahl

Anteile können während der Laufzeit nicht an die Fondsgesellschaft zurückgegeben werden

Anleger haften für die Verluste des Fonds – eventuell muss privates Vermögen nachgezahlt werden

Geschlossene Immobilienfonds – Was ist das?

Geschlossene Immobilienfonds bauen oder erwerben mit dem Geld von Anlegern eine Immobilie. Wird das Gebäude irgendwann verkauft, profitieren Anleger von Wertsteigerungen und in weiterer Folge vom Verkaufserlös.

Geschlossene Immobilienfonds haben im Gegensatz zu offenen Immobilienfonds ein begrenztes Volumen – der Fonds wird ab einer bestimmten Anlegerzahl und bei genügend Kapital geschlossen. Geschlossene Immobilienfonds investieren in der Regel in nur eine Immobilie, dafür mit einer langen Laufzeit. Ein frühzeitiger Ausstieg aus geschlossenen Immobilienfonds ist schwierig, und wenn dann nur über sogenannte Zweitmärkte möglich. Ein Verkauf auf diesem Wege kann aber häufig zu Verlusten führen, da Anteile unter Wert verkauft werden.

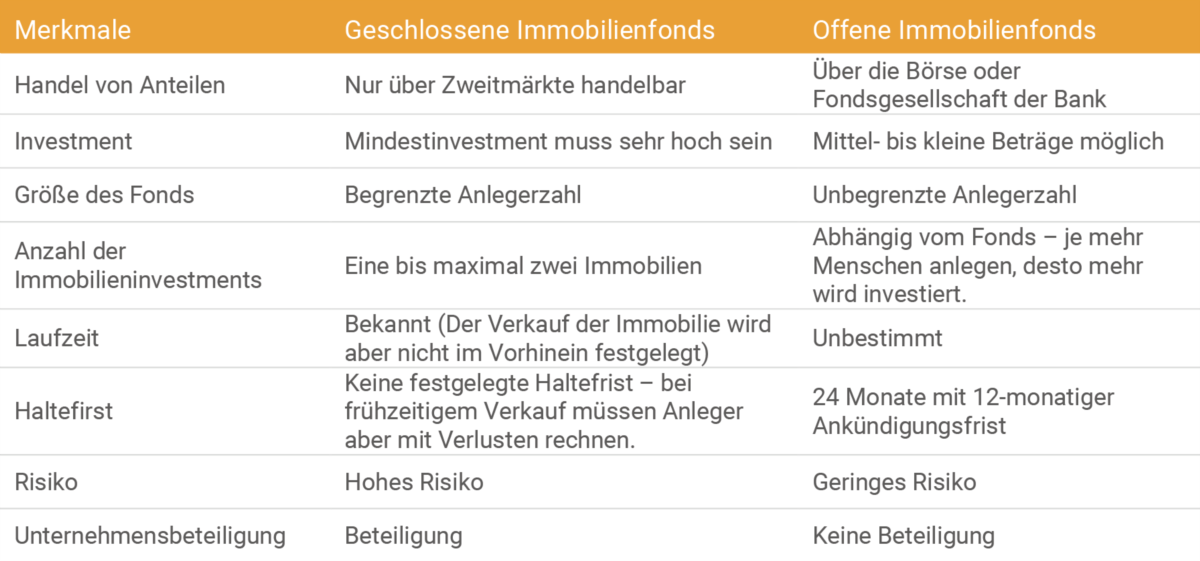

Unterschied zwischen geschlossenen und offenen Immobilienfonds

Beide Fonds-Arten wirken im ersten Moment sehr ähnlich, sind bei näherer Betrachtung aber grundsätzlich verschieden. Während offene Immobilienfonds in viele verschiedene Immobilien investieren, konzentrieren sich geschlossene Immobilienfonds auf ein Projekt. Das bedeutet: Höhere Rendite bei gleichzeitig höherem Risiko. Denn: Das Risiko wird nicht auf mehrere Gebäude gestreut. Geschlossene Immobilienfonds haben hohe Einstiegssummen. Kleinanleger haben es somit schwer, überhaupt in geschlossene Immobilienfonds zu investieren. Menschen mit viel Eigenkapital, welches sie in Zwangslagen nicht benötigen, eignen sich eher für ein Investment.

Geschichte von geschlossenen Immobilienfonds

Vor mehr als hundert Jahren gab es bereits Schiffsbeteiligungen – damals eine Möglichkeit in Unternehmen zu investieren. Flugzeuge, Container und Immobilien folgten erst im Laufe der Zeit. Die letzten Jahrzehnte waren vor allem von neuen Fonds aus den Bereichen Medien, Infrastruktur und Private-Equity-Fonds geprägt.

2013 schaffte der Gesetzgeber mit dem Kapitalanlagegesetzbuch einheitliche Regelungen bezüglich Transparenz und Anlegerschutz. Die offizielle Bezeichnung für geschlossene Fonds lautet seither Alternative Investmentfonds (AIF).

Wie funktionieren geschlossene Immobilienfonds?

Sicht des Immobilienfonds

Immobilienfonds agieren azyklisch. Soll heißen: Die Fonds-Gesellschaften kaufen Immobilien in schwachen beziehungsweise günstigen Zeiten, um diese dann in Hochzeiten teurer zu verkaufen. Der daraus entstehende Gewinn sichert die Rendite der Anleger.

Sicht der Anleger

Anleger investieren mit ihrer Einlage in ein mittel- bis langfristiges Immobilienprojekt – zum Beispiel in den Bau eines Einkaufszentrums. Das Ziel: Durch beständige Miteinnahmen und einer Wertsteigerung bei Verkauf der Immobilie erhoffen sich Anleger eine hohe Rendite. Der Zeitpunkt an dem die Immobilie verkauft wird, ist jedoch nicht festgelegt.

Allgemein durchläuft ein geschlossener Immobilienfonds verschiedene Phasen. Dazu gehören:

1) Konzeption des Fonds

Merkmale wie benötigtes Kapital, Laufzeit, Immobilienart und Nutzung werden bestimmt. Kurz gesagt: Es wird ein Businessplan erstellt.

2) Gründung der Gesellschaft

Hier wird festgelegt, welche Rechtsform am besten geeignet ist. (In vielen Fällen wird eine KG gewählt.) Im Gesellschaftsvertrag wird beispielsweise die Mindestanlagesumme fixiert.

3 )Veröffentlichung von Verkaufsprojekt

Der Verkaufsprojekt wird erstellt und der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) eingereicht. Die BaFin kontrolliert, ob die Pflichtangaben im Prospekt enthalten sind. Betriebswirtschaftliche Kennzahlen werden nicht geprüft.

4) Fonds anbieten

Banken und Finanzdienstleister werden beauftragt den Fonds anzubieten. Das daraus entstandene Geld bildet das Eigenkapital. Gleichzeitig werden Kredite beschafft, die das Fremdkapital sichern. Sobald genügend Geld vorhanden ist, wird der Fonds geschlossen.

5) Betrieb des Fonds

In dieser Phase sind Immobilien bereits gekauft und vermietet. Jährliche Gesellschafterversammlungen entscheiden über den Zeitpunkt und die Höhe der Ausschüttungen. Die Phase dauert – je nach Verkauf der Immobilie – zehn bis dreißig Jahre.

6) Fonds wird aufgelöst

Die Immobilie wird nach Ende der Laufzeit verkauft. Der Gewinn aus dem Verkauf abzüglich der Kosten wird auf alle Anleger aufgeteilt. Danach wird die Gesellschaft aus dem Handelsregister entfernt und der Fonds damit aufgelöst.

Geschlossene Immobilienfonds kaufen

Anteile an geschlossenen Immobilienfonds können entweder über eine Bank oder einen Anlageberater gekauft werden. Anlagerberater sind seit mehreren Jahren dazu verpflichtet, Interessenten ausreichend über die Risiken von geschlossenen Immobilienfonds aufzuklären.

Ein anderer Weg führt über Fondbörsen – auch Zweitmärkte genannt. Auf diesen digitalen Handelsplätzen – die gesetzlich nicht geschützt sind – verkaufen Menschen ihre Fondsanteile. Anteile sind hier in der Regel günstiger als bei den Fondsgesellschaften direkt. Anleger sollten jedenfalls bedenken, warum Menschen ihre Anteile vor Ende der Laufzeit verkaufen möchten. Womöglich läuft der Immobilienfonds nicht wie erwartet und das drängt die Besitzer zu einem schnellen Verkauf.

Veröffentlichungspflichten von geschlossenen Immobilienfonds

Laut der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) sind Anbieter von geschlossenen Immobilienfonds verpflichtet folgende Dinge zu veröffentlichen:

Verkaufsprospekt (wirtschaftliche und juristische Details müssen enthalten sein)

Informationen für Anleger: Allgemeine Informationen über den Fonds, Verwaltungsgesellschaft, Anlageziele und Anlagepolitik, Risiko- und Ertragsprofil, Kosten und bisherige Werteentwicklung

Jahres- und Halbjahresbericht des Fonds (Auf Anfrage des Anlegers)

Die Informationen dürfen nicht länger als drei DIN-A4-Seiten sein

Vorteile- und Nachteile von geschlossenen Immobilienfonds

Geschlossene Immobilienfonds eignen sich grundsätzlich für vermögende Anleger, die bereits ein breites Portfolio besitzen und das eingesetzte Kapital nicht dringend benötigen. Durch das hohe Risiko entstehen aber auch einige Vorteile, wie beispielsweise:

Immobilieninvestment ohne eigene Immobilie

Hohe Renditen am Ende der Laufzeit

Börsenunabhängig

Steuervorteile

Was sind die Nachteile?

Geschlossene Immobilienfonds sind eine risikoreiche Anlageform. Anleger sollten daher folgende Punkte berücksichtigen:

Mindesteinlagen im vier-bis fünfstelligen Bereich – für Kleinanleger praktisch nicht möglich

Ein Verlust der gesamten Einlage ist möglich

Währungsschwankungen bei ausländischen Projekten

Das Geld wird in nur eine Immobilie investiert – Risiko wird nicht gestreut

Die Kosten für Immobilienfonds belaufen sich auf 15 bis 20 Prozent des Anlagebetrags

Die lange Laufzeit (10 bis 30 Jahre) bedeutet, dass Ihr Kapital lange nicht verfügbar ist

Die langfristigen Prognosen – oft über Jahrzehnte hinweg – sind schwierig abzuschätzen

Mietausfälle

Nachschusspflichten

Kosten und Gebühren

Falls Sie überlegen in einen geschlossenen Immobilienfonds zu investieren, sollten die einmaligen und laufenden Kosten nicht unterschätzt werden. Dazu gehören:

Ausgabeaufschlag – wir einmalig bei Ausgabe der Anteile gezahlt

Initialkosten – Kostendeckung für Marketing, Vertrieb, Konzeption und Gründung

Vergütungen an Verwalter des Fonds (laufende Kosten)

Erfolgsabhängige Vergütung an Fondsmanager (Je nachdem, wie gut der Fonds läuft)

Kosten für Gebäudemanagement (Hausverwaltung, Sanierungen usw.)

Fremdkapital

Das Fondskapital besteht nicht nur aus dem Geld der Anleger, sondern auch aus Krediten und Darlehen. Diese müssen während der Laufzeit zurückgezahlt werden. Läuft der Fonds wie geplant, ist das normalerweise kein Problem. Kommt es jedoch zu Mietausfällen oder anderen Engpässen, müssen die Gläubiger trotzdem bedient werden und das drückt die Rendite.

Unternehmerisches Risiko

In einen geschlossenen Immobilienfonds zu investieren heißt, man wird Unternehmer. Der Grund: Sie, als Anleger sind am Gewinn, sowie am Verlust der Fondsgesellschaft beteiligt. Daher könnten Anleger hohe Verluste machen. Bei offenen Immobilienfonds wird das Geld der Anleger als Sondervermögen gesehen – Im Falle einer Pleite ist es gemäß § 92 Kapitalanlagegesetzbuch (KAGB) geschützt. Bei geschlossenen Immobilienfonds werden das Fondskapital und das Geld der Anleger nicht getrennt.

Die Rechtsform der Fondsgesellschaft entscheidet über das jeweilige Verlustrisiko. Hierbei unterscheidet man zwischen:

Kommanditgesellschaft (KG)

Bei dieser Form werden Anleger zu Kommanditisten – dementsprechend haften Anleger nur mit ihrer Einlage.

Bei dieser Form werden Anleger zu Kommanditisten – dementsprechend haften Anleger nur mit ihrer Einlage.

Offene Handelsgesellschaft (OHG)

Gesellschaft des bürgerlichen Rechts (GbR)

Bei beiden Rechtsformen haften Anleger mit ihrer Beteiligung und ihrem Privatvermögen.

Gesellschaft des bürgerlichen Rechts (GbR)

Bei beiden Rechtsformen haften Anleger mit ihrer Beteiligung und ihrem Privatvermögen.

Warnliste für geschlossene Immobilienfonds

Anleger sollten vor einem Investment in geschlossene Immobilienfonds die Anbieter genau unter die Lupe nehmen. Immer wieder werden Anleger Opfer von dubiosen Geschäften, die auf den ersten Blick oftmals seriös wirken. Folgende Checkliste zeigt „schwarze Schafe“ der Branche und beinhaltet Tipps für Anleger. Die Stiftung Warentest veröffentlicht jährliche eine Warnliste, in dieser kommen auch Anbieter für geschlossene Immobilienfonds vor.

Geschlossene Immobilienfonds – Wie lang ist die Laufzeit?

Normalerweise haben geschlossene Immobilienfonds lange Laufzeiten – zehn bis zwanzig Jahre sind üblich. Wann Gewinne ausbezahlt werden, ist aber nicht sicher, da der Verkaufszeitpunkt der Immobilie nicht fixiert ist. Das heißt: Die Laufzeit könnte beispielsweise zwanzig Jahre betragen, veräußert wird die Immobilie aber erst nach 25 Jahren. Anteile können vor Ende der Mindestlaufzeit in der Regel nur mit Verlusten verkauft werden. Geht das Unternehmen in der Zwischenzeit bankrott, können Anleger ihr gesamtes Kapital verlieren.

Für wen sind geschlossene Immobilienfonds geeignet?

Anleger, die bereits ein breites Portfolio und viel Vermögen besitzen, eignen sich am besten für einen geschlossenen Immobilienfonds. Aber auch für diese Zielgruppe gilt: Nicht zu viel Vermögen anlegen, da das Risiko größer ist als bei anderen Finanzprodukten.

Menschen, die langfristig planen und das eingesetzte Kapital in den nächsten Jahrzehnten nicht benötigen.

Denken Sie über den richtigen Zeitpunkt des Investments nach. Investieren Menschen erst im hohen Alter und sterben vor Ende der Laufzeit, haben sie von den Ausschüttungen nichts mehr.

Bei geschlossenen Immobilienfonds sind Anleger an einem Unternehmen beteiligt. Das heißt, dass Anleger womöglich auch an jährlichen Versammlungen teilnehmen müssen. Zeit und ein entsprechendes Fachwissen sind Voraussetzung.

Geschlossene Immobilienfonds verkaufen

Im Gegensatz zu offenen Immobilienfonds – bei denen Anteilsscheine jederzeit verkauft werden können – können Anteile an geschlossenen Immobilienfonds nicht vor Ende der Laufzeit an die Fondsgesellschaft zurückgegeben werden. Die einzige Möglichkeit ist der sogenannte Zweitmarkt (Fondbörse).

Zweitmarkt

Deutschlands größter Handelsplatz für geschlossene Beteiligungen ist die Fondsbörse Deutschland. Hier können Beteiligungen unabhängig zwischen Interessenten und Verkäufern gehandelt werden. Auf dem Zweitmarkt werden Beteiligungen – meist Kommanditanteile – gehandelt, die vor Ende der Laufzeit verkauft werden sollen.

Es gibt keine staatlichen Regulierungen oder einen Anlegerschutz. Zudem können Anteile mit Nachschlusspflichten des Verkäufers belastet sein. Das heißt: Die neuen Besitzer der Anteile könnten für die Lasten der Vorgänger haften.

Kündigung der Beteiligung

Anleger haben während der Laufzeit keinen Anspruch auf eine ordentliche Kündigung. Es besteht jedoch die Möglichkeit des Sonderkündigungsrechts. Das kann in folgenden Fällen gelten:

Erwerbsunfähigkeit

Arbeitslosigkeit

Schwere Pflegebedürftigkeit

Eine außerordentliche Kündigung gilt immer, beispielsweise bei einer falschen Beratung im Vorhinein oder Fehlern im Prospekt. In Folge können Anleger Schadensersatz fordern.

Blind-Pool-Fonds

Von sogenannten Blindpools spricht man, wenn Fondsgesellschaften in ihren Prospekten weder die Branche noch das Anlageobjekt veröffentlichten. Beispielsweise, wenn Anleger nicht wissen, in welche Immobilie ihr Geld fließt. Im Juli 2021 wurde im Rahmen des Vermögensanlagegesetzes (VermAnlG) ein Verbot von „Blindpool-Konstruktionen“ verabschiedet.

Geschlossene Immobilienfonds – Negative Beispiele

Die S + K Immobiliengruppe – mit den Geschäftsführern Stephan S. und Jonas K. – kam 2013 in die Schlagzeilen. Laut dem Spiegel sammelte das Unternehmen Geld von Anlegern, um damit ein luxuriöses Leben zu finanzieren. Mit einem Schneeballsystem wurden insgesamt 90 Millionen Euro von Anlegern unerlaubt verwendet. 2017 folgte die Verurteilung der beiden Geschäftsführer. Zahlreiche Anleger hoffen weiterhin auf ihr Geld.

Das Emissionshaus Wölbern Invest machte 2013 mit dessen Insolvenz Schlagzeilen. Rund hundert geschlossene Fonds waren im Portfolio des großen Anbieters gelistet. Laut Medienberichten soll Geschäftsführer Professor Heinrich Maria Schulte 137 Millionen Euro aus den geschlossenen Fonds entnommen haben.

Rendite bei geschlossenen Immobilienfonds

Die Rendite entsteht bei geschlossenen Immobilienfonds aus den Netto-Mieteinnahmen und der Wertentwicklung des Gebäudes. Am Ende der Laufzeit wird das Fondsvermögen samt Überschüssen an die Anleger ausbezahlt.

Die Renditechancen sind bei geschlossenen Immobilienfonds deutlich höher als bei offenen Immobilienfonds. Stichwort Chance: Die Rendite ist keinesfalls sicher, sondern es wird lediglich ein Renditeversprechen gemacht. Läuft das Projekt gut, kann das Versprechen eingehalten werden. Das Risiko und die anfallenden Kosten (bis zu 25 % der Beteiligung) sollten zudem nicht unterschätzt werden. Die Rendite hängt in Folge stark von den jeweiligen Fondskosten ab. Durch hohe Kosten verringert sich die Rendite erheblich.

Für die lange Laufzeit bekommen Anleger in vielen Fällen eine sogenannte Illiquiditätsprämie. Diese Prämie wird aufgrund der langen Kapitalbindung ausgezahlt.

Wie werden geschlossene Immobilienfonds versteuert?

Grundsätzlich fallen Einkünfte aus heimischen Immobilienfonds unter die Kategorie „Einkünfte aus Vermietung und Verpachtung“ und müssen von Anlegern selbst versteuert werden. Da Erträge von Fonds oft erst Jahre später ausgezahlt werden, kann dies in der Steuererklärung auch entsprechend eingetragen werden. Beispielsweise im Betragsfeld mit: „Noch nicht festgestellt“. Gewinne aus dem Verkauf der Immobilien werden nach der zehnjährigen Spekulationsfrist steuerfrei.

Immobilien im Ausland

Investiert der geschlossene Immobilienfonds in ausländische Immobilien, müssen die Erträge in Deutschland nicht versteuert werden. Der Grund: Das Doppelbesteuerungsabkommen, bei dem Steuersätze der jeweiligen Länder herangezogen werden. Trotzdem gilt der Progressionsvorbehalt – die nicht versteuerten Einkünfte aus dem Ausland werden für die Ermittlung des Steuersatzes in Deutschland verwendet.

Alternativen zu geschlossenen Immobilienfonds

Geschlossene Immobilienfonds sind nicht für jeden geeignet. Falls Sie trotzdem am Immobilienmarkt teilnehmen möchten, bieten sich folgende Optionen an:

Offene Immobilienfonds

Immobilien Crowdinvesting

Immobilien-ETFs

Ausführliche Informationen über Alternativen finden Sie in den Artikeln Offene Immobilienfonds und Crowdinvesting Immobilien.

Tipps für die Wahl von geschlossenen Immobilienfonds

Schauen Sie sich an, wie der Fonds in der Vergangenheit gewirtschaftet hat

Informieren Sie sich über das Fondsmanagement. Werden Fonds über längere Zeit von den gleichen Personen verwaltet, ist das gewöhnlich ein gutes Zeichen

Prüfen Sie die Vermietungsquote der Immobilie – diese sollte über 90 % betragen.

Vergleichen Sie die Werte von verschiedenen Gebäuden am gleichen Standort.

Prüfen Sie die Kreditquote – diese sollte unter 30 % liegen.

Das Verkaufsprospekt sollte übersichtlich und informierend sein. Anleger sollten alle wichtigen Kennzahlen gut gegliedert auffinden.

Falls Sie kein Marktkenner sind, sollten Sie auf jeden Fall einen Experten nach Rat fragen

Ihr Bankberater muss Sie ausreichend über die Risiken des Fonds informieren

Geschlossene Immobilienfonds – Immobilien einfach erklärt

Was ist ein geschlossener Immobilienfonds?

Ein geschlossener Immobilienfonds ist ein Immobilienfonds mit limitierter Anlegerzahl. Sobald der Fonds genügend Kapital gesammelt hat, wird er geschlossen. Ab diesem Zeitpunkt können keine neuen Anleger mehr einsteigen. Ein geschlossener Immobilienfonds investiert langfristig in eine Immobilie und hofft auf eine Wertsteigerung am Ende der Laufzeit.

Weiterlesen: Geschlossener Immobilienfonds – Was ist das?

Weiterlesen: Geschlossener Immobilienfonds – Was ist das?

Was ist der Unterschied zwischen einem offenen und einem geschlossenen Immobilienfonds?

In offene Immobilienfonds können laufend neue Anleger einsteigen, bei geschlossenen Immobilienfonds nicht. Offene Immobilienfonds haben im Gegensatz zu geschlossenen geringe Einstiegssummen. Außerdem können bei offenen Immobilienfonds Fondsanteile an die Fondsgesellschaft zurückgeben oder an der Börse verkauft werden. Anteile an geschlossenen Immobilienfonds lassen sich nur über den Zweitmarkt verkaufen.

Weiterlesen: Unterschied zwischen geschlossenen und offenen Immobilienfonds

Weiterlesen: Unterschied zwischen geschlossenen und offenen Immobilienfonds

Wie lange laufen geschlossene Immobilienfonds?

Geschlossene Immobilienfonds haben lange Laufzeiten – bis zu dreißig Jahren. Die langen Laufzeiten haben das Ziel, eine möglichst hohe Wertsteigerung aus dem Verkauf der Immobilie zu erzielen. Je nach Vereinbarung bekommen Anleger aber auch jährliche Ausschüttungen. Vor Ende der Laufzeit können Anleger ihre Anteile nicht an die Fondsgesellschaft zurückgeben, da Sie eine Unternehmensbeteiligung besitzen.

Weiterlesen: Geschlossene Immobilienfonds – Wie lang ist die Laufzeit?

Weiterlesen: Geschlossene Immobilienfonds – Wie lang ist die Laufzeit?

Kann man geschlossene Fonds verkaufen?

Beteiligungen an geschlossenen Fonds können verkauft werden – jedoch nur über sogenannte Zweitmärkte. Diese Fondsbörsen unterliegen keinen gesetzlichen Regulierungen oder einem Anlegerschutz. Die gehandelten Anteile sind in der Regel daher deutlich günstiger als direkt bei der Fondsgesellschaft. Interessenten sollten sich aber fragen, ob die angebotenen Anteile, noch rentabel sind.

Weiterlesen: Wie funktionieren geschlossene Immobilienfonds?

Weiterlesen: Wie funktionieren geschlossene Immobilienfonds?

Wie funktioniert ein geschlossener Immobilienfonds?

Geschlossene Immobilienfonds kaufen Immobilien üblicherweise in schwachen Phasen. Durch Vermietung werden Bankkredite bedient und Erlöse an Anleger ausbezahlt. Zum richtigen Zeitpunkt wird die Immobilie gewinnbringend verkauft und der Fonds aufgelöst. Wann dieser Zeitpunkt ist, entscheidet das Fondsmanagement.

Weiterlesen: Wie funktionieren geschlossene Immobilienfonds?

Weiterlesen: Wie funktionieren geschlossene Immobilienfonds?

© Adobe Stock | 昊 周

© Adobe Stock | 昊 周