Eine schicke Eigentumswohnung in Innenstadtlage – das klingt für viele Menschen sehr verlockend. Wenn die Immobilie einem selbst gehört, umso besser. In Zeiten von Niedrigzinsen greifen mehr Anleger zu einem Immobilien Investment. Was vor Kauf zu beachten ist und wo die Risiken liegen erfahren Sie hier.

Inhaltsverzeichnis

Immobilien Investment – Was ist das?

Warum sollte man in Immobilien investieren?

Immobilien Investment – Die Lage entscheidet

Welche Immobilie und für was?

Ab welcher Rendite lohnt sich ein Investment?

Wie sicher sind Immobilien Investments?

Wie viel Kapital für ein Immobilien Investment?

Wo lohnt sich ein Immobilien Investment?

Strategien – Immobilien Investment

Tipps für ein erfolgreiches Immobilien Investment

In Immobilien investieren – Immobilien einfach erklärt

Warum sollte man in Immobilien investieren?

Immobilien Investment – Die Lage entscheidet

Welche Immobilie und für was?

Ab welcher Rendite lohnt sich ein Investment?

Wie sicher sind Immobilien Investments?

Wie viel Kapital für ein Immobilien Investment?

Wo lohnt sich ein Immobilien Investment?

Strategien – Immobilien Investment

Tipps für ein erfolgreiches Immobilien Investment

In Immobilien investieren – Immobilien einfach erklärt

Immobilien Investment – Was ist das?

Das Investieren in Immobilien hat ein Ziel: Das Vermögen soll vermehrt werden. Durch die Investition in eine Immobilie möchten viele Anleger eine Geldanlage besitzen – entweder für die Rente oder weil sie Vorteile gegenüber anderen Kapitalanlagen sehen.

In einer Immobilie kann man selbst wohnen und ein Diebstahl ist praktisch unmöglich. Das löst bei vielen Menschen ein Gefühl von Sicherheit aus. Man sollte trotzdem gut überlegen, ob sich ein Investment lohnt. Immobilien erwirbt man oft auf lange Sicht und nimmt dabei eine Geldschuld auf – daher ist die persönliche Finanzsituation sehr wichtig.

Warum sollte man in Immobilien investieren?

Investitionen in das sogenannte Betongeld werden immer beliebter. Durch die niedrigen Zinsen, bis hin zu Negativzinsen auf Sparbüchern, investieren immer mehr Menschen ihr Kapital in Immobilien. Für viele Anleger zurzeit die beste Option für ein Investment.

Vorteile Immobilien Investment

Physisch greifbarer Wert

Renditen meist höher als bei Sparbüchern

Wertsteigerungen 🡪 vor allem in Ballungsräumen

Es ergeben sich Steuervorteile.

Eine Immobilie ist sicher vor Inflation.

Eine Immobilie dient vielen Menschen als Sicherheit im Alter.

Darlehen können mit Mieten abbezahlt werden.

Wertbeständige Anlage

Passives Einkommen

Nachteile Immobilien Investment

Eine Vermietung bedeutet nicht nur passives Einkommen, sondern auch Arbeit. Instandhaltung, Suche nach Mietern und die Deckung von Mietausfällen erfordern Zeit und Geld.

Bei Immobilien ist ein Klumpenrisiko gegeben. Das heißt: Investieren Sie den größten Teil Ihres Kapitals, in ein Objekt, erhöht das Ihr Risiko eines totalen Verlustes. Sie haben demnach nämlich keine Risikostreuung auf andere Kapitalanlagen.

Ein langfristig gebundenes Kapital

Der Wert der Immobilie ist abhängig von der demographischen Entwicklung der Umgebung. Fällt ein attraktiver Arbeitgeber beispielsweise weg, kann die Nachfrage nach Wohnraum sinken.

Immobilien Investment – Die Lage entscheidet

Erfolgreiche Immobilien Investments hängen von vielen Faktoren ab, aber einer ist besonders wichtig – die Lage. Ein guter Standort kann zu höheren Mieten und einer Wertsteigerung führen. Die Lage einer Immobilie ist für viele Mieter enorm wichtig. Dabei unterscheidet man zwischen Makro- und Mikrolagen:

Makrolage

Einwohner = Je größer die Stadt oder Zahl der Einwohner, desto mehr potenzielle Mieter

Arbeitsmöglichkeiten = Welche Industrien sind angesiedelt? Wie ist der generelle Arbeitsmarkt?

Infrastruktur = Welche kulturellen, sozialen und digitalen Infrastrukturen gibt es? Gibt es zukünftige Ziele der Region?

Demographie = Wächst die Zahl der Einwohner oder nimmt sie ab?

Image = Angesagte Städte – mit beispielsweise vielen Start-Ups und Studenten – sind sehr beliebt.

Klima/Umwelt = Welche Gefahr stellen Naturkatastrophen in der Region dar? Gib es häufig Lawinen, Überschwemmungen oder Unwerter? Wie ist das Klima beziehungsweise Wetter?

Mikrolage

Unmittelbare Umgebung = Parks und Grünflächen, Lautstärke, die Nachbarschaft

Infrastruktur = Öffentliche Verkehrsmittel, Lebensmittelgeschäfte (Supermärkte, Bäckereien), Kultur- und Sportangebot, Kinderbetreuung, Schulen, medizinische Versorgung

Parkplätze = Ein eigener Parkplatz ist von großem Vorteil – vor allem wenn wenig öffentliche Verkehrsmittel vorhanden sind.

Licht = Eine Wohnung kann noch so schön eingerichtet sein, fehlt die Helligkeit, fühlen sich viele Menschen unwohl – vor allem in den Wintermonaten.

Image = Welchen Ruf hat die Umgebung? Gib es mehr Kriminalität als in anderen Stadtteilen?

Welche Immobilie und für was?

Bevor Sie eine Immobilie tatsächlich erwerben, sollten Sie zunächst überlegen, wie Sie die Anlage nutzen möchten. Vermieten, kaufen und renovieren oder selbst einziehen? Möchten Sie die Immobilie als Kapitalanlage nutzen, ergeben sich folgende Möglichkeiten:

Kauf einer Eigentumswohnung für Selbstnutzung, Vermietung/Kapitalanlage

Einfamilienhäuser oder Mehrfamilienhäuser als Wertanlage oder Selbstnutzung

Gewerbliche Objekte für Existenzaufbau, beispielsweise landwirtschaftliche Flächen

Ferienwohnungen als Kapitalanlage (Prüfen Sie im Vorhinein, ob die Immobilie für touristische Zwecke verwendet werden darf.)

Ab welcher Rendite lohnt sich ein Investment?

Als Faustregel für eine gewinnbringende Investition in Immobilien gilt eine Rendite zwischen 4 und 5 Prozent. Die Rendite ist der Ertrag den Anleger aus ihrem investierten Geld erhalten. Anders ausgedrückt: Das Verhältnis zwischen Kaufpreis und den Mieteinnahmen. Grundsätzlich sollte der Kaufpreis von vermieteten Immobilien nicht höher sein als die Nettokaltmiete von 20 Jahren. Andernfalls fällt die Rendite zu niedrig aus. Je zügiger die Ausgaben durch die (Miet)-Einnahmen der Immobilie erwirtschaftet werden, desto rentabler ist die Investition.

Die Höhe der Rendite ist abhängig von:

Mieteinnahmen

Nebenkosten (Betriebskosten, Verwaltungskosten)

Ausgaben, die im Zuge der Investition anfallen, beispielsweise Steuern oder Kosten für die Grundbucheintragung

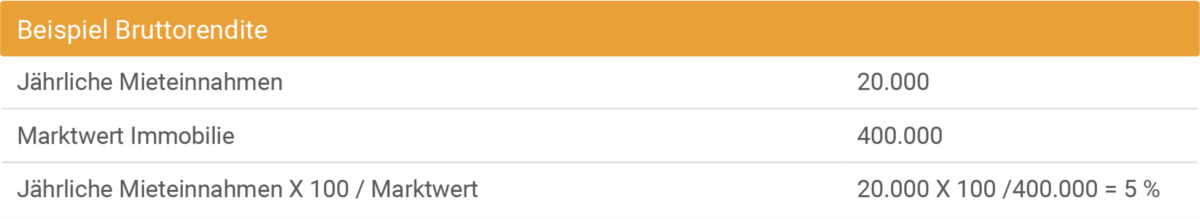

Rendite Berechnungen

Bruttorendite

Die Bruttorendite beträgt 5 %.

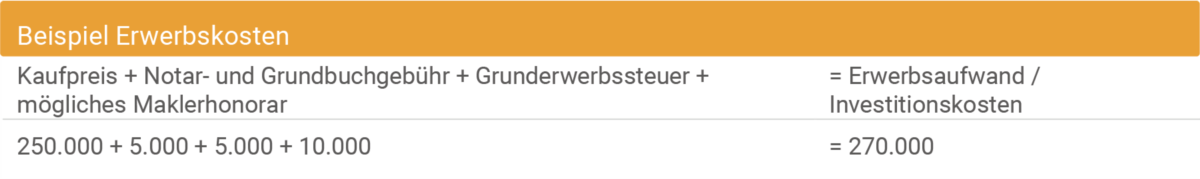

Es ergeben sich bereits bei Kauf Kosten für die Immobilie. Diese werden als Erwerbkosten oder Investitionskosten bezeichnet. Die Kosten setzen sich wie folgt zusammen:

Der Erwerbsaufwand beträgt 270.000 Euro.

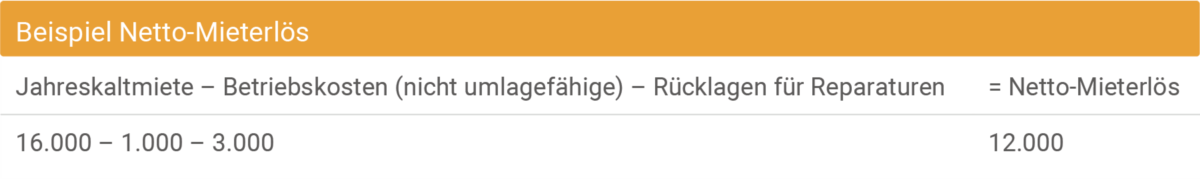

Der nächste Schritt ist die Berechnung des Netto-Mieterlös – also das was von der Miete wirklich übrigbleibt. Hierbei ziehen Sie die nicht umlagefähigen Betriebskosten, sowie die Rücklagen für Reparaturen von der Jahreskaltmiete ab. Zu den nicht umlagefähigen Betriebskosten zählen: Kosten für Instandhaltung, Leerstandkosten, Verwaltungskosten und Versicherungskosten. Außerdem Kosten, die nicht detailliert im Mietvertrag angeführt werden.

Nettomieterlös:

Der Netto-Mieterlös beträgt 12.000 Euro.

Bei dieser Berechnung sind etwaige Mietausfälle noch nicht inbegriffen. Zudem fehlen noch Steuerabzüge und die Kosten für Zinsen und Tilgung vom Darlehen. Diese Faktoren werden bei der Berechnung der Nettomietrendite ergänzt.

Netto-Mietrendite:

Die Nettomietrendite beträgt 4,4 % und ist damit im positiven Bereich.

Wie sicher sind Immobilien Investments?

Grund und Boden bedeutet für viele Menschen Sicherheit. Doch wie sicher sind Immobilien Investments heutzutage? Der Immobilien-Boom ist aufgrund der niedrigen Zinsen nach wie vor im Gange. Anleger investieren fleißig in Immobilien und die steigenden Preise fördern diese Entwicklung. Die Frage lautet: Wie lange gehen die Immobilienwerte noch nach oben? Eine vermeintlich schwierige Frage, die niemand wirklich beantworten kann. Was fest steht: Sollten die Werte wieder sinken und die Zinsen wieder steigen, müssen Anleger mit Verlusten rechnen. Die Renditen hängen zudem von den konstanten beziehungsweise steigenden Mietpreisen ab – diese könnten aber stagnieren oder fallen.

Der Grund: Mietpreisdeckel in deutschen Großstädten wie beispielsweise Berlin. Das Verfassungsgericht kippte zwar den Beschluss im April 2021, dennoch dürften in den nächsten Jahren andere Initiativen bezüglich Mietbremsen kommen.

Pro Sicherheit

Immobilien sind unabhängig von Konjunktur und Krisen

Tendenziell geringere Wertschwankungen als bei Aktien

Durchschnittlich höhere Renditen als bei Wertpapieren

Eine Immobilie bietet Wohnraum für sich selbst

Ein greifbarer Wert

Contra Sicherheit

Es müssen große Summen aufgewendet werden

Meist kreditfinanziert (im Fall von Zahlungsunfähigkeit müssen Anleger die Immobilie mit einem Verlust verkaufen)

Das Risiko ist nicht gestreut, da oft das gesamte Vermögen in der Immobilie steckt

Unbeweglicher Wert: Immobilien sind nicht transportierbar und ein Verkauf kann mehrere Monate dauern. Schnell Geld zu bekommen ist somit nicht gegeben.

Wie viel Kapital für ein Immobilien Investment?

Falls Sie nicht gerade das eigene Haus finanzieren möchten – wo viel Eigenkapital ratsam ist – genügen bei einem Investmentobjekt 20 % Eigenkapital. Bleiben Sie unter diesem Prozentsatz können Sie die Darlehenszinsen sogar steuerlich absetzen. Das lockt viele Anleger. Ratsam ist es die Erwerbskosten (Notar, Steuer) selbst zu finanzieren, da Banken dafür einen niedrigen Effektivzins gewähren.

Tipps für die Finanzierung

Legen Sie monatlich Geld auf die Seite. Damit können Reparaturen, Renovierungen und Mietausfälle bei Mieterwechsel gedeckt werden.

Die Bauzinsen sind zurzeit so niedrig wie nie zuvor. Das bedeutet: Eine lange Zinsbindung lohnt sich für Privatanleger besonders. Nach zehn Jahren Besitz, zahlen Sie bei Verkauf keine Spekulationssteuer mehr.

Die Mieteinnahmen sollten höher als die zu zahlende Tilgung sein, damit sich das Investment für Sie lohnt.

Überstürzen Sie nichts. Da Immobilien Investments große Summen und eine lange Bindung fordern, ist ein gewisses Know-how empfehlenswert. Informieren Sie sich ausführlich und sprechen Sie mit Experten.

Falls Ihr Kapital für eine eigene Immobilie nicht ausreicht, können Sie als Alternative ein Crowdinvestment in Immobilien in Erwägung ziehen. Bei dieser Anlageform investieren Sie mit vielen anderen Anlegern in ein geplantes Immobilienprojekt. Mit dem Geld aller Investoren wird ein Projekt realisiert. Dafür reichen meist ein paar hundert Euro.

Wo lohnt sich ein Immobilien Investment?

Ein Immobilien Investment lohnt sich grundsätzlich in Gegenden die stärker besiedelt sind. Immer mehr Menschen ziehen nämlich in Städte und Ballungsräume. Eine Immobilie am Land zu kaufen ist daher sehr riskant und könnte im schlimmsten Fall sogar zu einer Wertminderung führen. Folgende Gegenden eignen sich für den Kauf einer Immobilie besonders:

Randgebiete oder Stadtgrenzen (Aussicht auf hohe Renditen)

Gegenden mit durchschnittlichen Mieten, zu hohe Mieten könnten die dauerhafte Vermietung erschweren

Orte mit geringer Arbeitslosigkeit

A-Städte wie beispielsweise München oder Hamburg

B-Städte wie beispielsweise Dresden oder Hannover

Städte mit Universitäten und attraktiven Arbeitgebern

Ballungsräume mit guten Anbindungen (Bahn, Autobahn, Flughafen)

Strategien – Immobilien Investment

Buy and Hold: Bei dieser Variante kauft man eine Immobilie und behält sie lange

Fix and Flip: Immobilie kaufen – renovieren – und möglichst schnell wieder verkaufen

1/3/10 Strategie: Eine Kombination aus den ersten beiden Varianten

Buy and Hold

Die wohl üblichste Anlagestrategie setzt darauf eine Immobilie lange zu vermieten. Für regelmäßige Mieteinnahmen ist eine gute Lage entscheidend. Ist die Lage gut, erhöht das in der Regel den Wert der Immobilie. Verkaufen Sie das Haus oder die Wohnung nach einigen Jahren, profitieren Sie bei einer Wertsteigerung vom Gewinn.

Fix and Flip

Sanieren und Verkaufen – das ist die Idee hinter Fix and Flip. Menschen kaufen renovierungsbedürftige Häuser, erneuern diese und verkaufen sie anschließend gewinnbringend. Diese Methode verspricht oftmals kurzfristig hohe Gewinne. Aber auch nur dann, wenn der Wert der Immobilie wirklich erhöht wurde.

Ein Nachteil: Bei Verkauf der Immobilie müssen die Gewinne versteuert werden. Ein Objekt, dass nicht selbst genutzt wird, kann erst nach zehn Jahren steuerfrei verkauft werden. Falls sie mehr als fünf Immobilien innerhalb von drei Jahren verkaufen, werden Sie vom Finanzamt als gewerblicher Investor gesehen. In solchen Fällen ist eine GmbH als Rechtsform empfehlenswert.

1/3/10 Strategie

Hierbei nutzen Immobilienbesitzer die steuerlichen Grenzen, um Gewinne zu erzielen. Ist das Haus oder die Wohnung in Ihrem Besitz, sollten Sie in den ersten drei Jahren nur die dringlichsten Sanierungen durchführen – diese setzen Sie in Folge von der Steuer ab. Während dieser Zeit können Sie ohnehin nur 15 Prozent des Kaufpreises absetzen. Wie geht’s weiter?

Ab dem 4. Jahr sollten Anleger mehr Geld in die Immobilie stecken und damit den Wert erhöhen. Die Ausgaben können sogar als Werbungskosten abgesetzt werden. Die Wertsteigerung ermöglicht einen höheren Verkaufspreis, sowie höhere Mieten. Wie bei den anderen Modellen auch, können Sie die Immobilie nach 10 Jahren steuerfrei veräußern.

Tipps für ein erfolgreiches Immobilien Investment

Damit Ihr Immobilien Investment am Ende kein Reinfall ist, sind folgende Punkte empfehlenswert:

1) Berechnen Sie vor Kauf die mögliche Bruttorendite, in dem Sie die Jahresmieten durch den Marktwert/Kaufpreis dividieren. Für eine rentable Investition solle die Rendite zwischen vier und fünf Prozent liegen. Diese Berechnung ist aber nur ein grober Richtwert. Denn: Ausgaben wie Nebenkosten, oder Mietausfälle sind hierbei noch nicht einkalkuliert.

2) Kommen Sie auf eine sehr hohe Rendite, ist ein genauer Blick auf die Immobilie empfehlenswert. Vielleicht ist die Lage, der Zustand und die Umgebung doch nicht so gut, wie angenommen.

3) Überlegen Sie genau, ob Sie die nächsten Jahre verschuldet sein möchten und ob Ihnen bei Notfällen andere Geldanlagen zur Verfügung stehen.

4) Die Annuität (Zinsen und Tilgung) sollte maximal so hoch wie die Mieteinnahmen sein – dann müssen Sie als Anleger kein zusätzliches Geld einbringen. Bei einem Darlehen mit 1 Prozent Zinsen und 2 Prozent Tilgung sollte die Mietrendite mindestens 3 Prozent betragen.

5) Erkunden Sie die Gegend des künftigen Mietobjekts genau. Die Lage entscheidet, ob Sie die Immobilie durchgehend vermieten können. Ein wunderschönes Haus in der Peripherie wird schwieriger zu vermieten sein als ein mittelmäßiges Haus in größeren Städten und deren Umgebung.

6) Schätzen Sie den Renovierungsaufwand, der in den nächsten Jahren möglicherweise anfällt. Dauernde Reparaturen und Renovierungen lassen die Kosten schnell in die Höhe steigen.

7) Nehmen Sie sich Zeit für einen ordentlichen Finanzplan.

8) Beachten Sie die Kaufnebenkosten! Dazu zählen Grunderwerbssteuer, Notarkosten, Grundbuchkosten und eventuelle Maklergebühren. Dies können oft zehn Prozent des Kaufpreises ausmachen.

9) Wenn Sie die Immobilie vermieten, achten Sie auf vertrauenswürdige Mieter. Probleme mit Mietern können in Folge zu Mietausfällen führen und das erhöht Ihre Kosten. Stichwort: Mietnomaden

Jetzt Experten zum Thema "Immobilienrecht" in Ihrer Region finden

In Immobilien investieren – Immobilien einfach erklärt

Ist es noch sinnvoll in Immobilien zu investieren?

Ein Immobilien Investment ist zurzeit sinnvoll, da die Zinsen für Finanzierung sehr niedrig sind. Weiteres sind Immobilien seit Jahrhunderten eine Wertanlage, von Schwankungen eher weniger betroffen sind als andere Wertanlagen. Am Ende des Tages müssen Sie selbst entscheiden, ob Ihnen Faktoren wie die feste Bindung, das Klumpenrisiko und der Verwaltungsaufwand wert sind.

Weiterlesen: Warum sollte man in Immobilien investieren?

Weiterlesen: Warum sollte man in Immobilien investieren?

Wo sollte man am besten in Immobilien investieren?

Ein Immobilien Investment lohnt sich grundsätzlich in Gegenden die stärker besiedelt sind. Immer mehr Menschen ziehen nämlich in Städte und Ballungsräume. Eine Immobilie am Land zu kaufen ist daher sehr riskant und könnte im schlimmsten Fall sogar zu einer Wertminderung führen.

Weiterlesen: Wo lohnt sich ein Immobilien Investment?

Weiterlesen: Wo lohnt sich ein Immobilien Investment?

Wie viel Geld braucht man, um in Immobilien zu investieren?

Falls Sie nicht gerade das eigene Haus finanzieren möchten – wo viel Eigenkapital ratsam ist – genügen bei einem Investmentobjekt 20 % Eigenkapital. Bleiben Sie unter diesem Prozentsatz können Sie die Darlehenszinsen sogar steuerlich absetzten. Wenn Sie grundsätzlich in Immobilien investieren möchte, aber zu wenig Geld auf der Seite haben, bieten sich ein Crowdinvesting an.

Weiterlesen: Wie viel Kapital für ein Immobilien Investment?

Weiterlesen: Wie viel Kapital für ein Immobilien Investment?

In Welche Art von Immobilie sollte man investieren?

Das kommt ganz drauf an, wie viel Eigenkapital Sie haben und was Sie mit der Immobilie vorhaben. Anleger können praktisch in alle Immobilienarten investieren. Egal ob Eigentumswohnung, Mehrfamilienhaus, oder Ferienwohnung – am Ende muss die Investition rentabel sein.

Weiterlesen: Welche Immobilie und für was?

Weiterlesen: Welche Immobilie und für was?

Sind Immobilien die sicherste Geldanlage?

Das lässt sich so nicht sagen. Immobilien sind in der Regel krisenresistent und spüren Inflationen nicht stark. Zudem ist eine Immobilie eine Wertanlage, die nicht gestohlen werden kann. Auf der anderen Seite wird eine hohe Summe investiert, die häufig durch einen Kredit finanziert wird. Kann dieser irgendwann nicht mehr bedient werden, muss der Anleger mit erheblichen Verlusten rechnen.

Weiterlesen: Wie sicher sind Immobilien Investments?

Weiterlesen: Wie sicher sind Immobilien Investments?

Bei welcher Rendite lohnt sich ein Investment?

Als Faustregel für eine gewinnbringende Investition in Immobilien gilt eine Rendite zwischen 4 und 5 Prozent. Die Rendite ist der Ertrag den Anleger aus ihrem investierten Geld erhalten. Anders ausgedrückt: Das Verhältnis zwischen Kaufpreis und den Mieteinnahmen. Grundsätzlich sollte der Kaufpreis von vermieteten Immobilien nicht höher sein als die Nettokaltmiete von 20 Jahren. Andernfalls fällt die Rendite zu niedrig aus.

Weiterlesen: Ab welcher Rendite lohnt sich ein Investment?

Weiterlesen: Ab welcher Rendite lohnt sich ein Investment?

© Adobe Stock | methaphum

© Adobe Stock | methaphum