Viele Erben und Beschenkte stellen sich die Frage, wie viel Erbschafts- oder Schenkungssteuer anfällt. Fakt ist: Die Freibeträge in Deutschland sind so hoch, dass die Begünstigten in vielen Fällen gar keine Steuer zahlen müssen. Wie hoch ist die Erbschaftssteuer? Wie hoch sind die Freibeträge?

Inhaltsverzeichnis

Erbschaftssteuer und Schenkungssteuer – Definition

Steuerklassen bei Erbschafts- und Schenkungssteuer

Freibeträge bei Erbschafts- und Schenkungssteuer

Höhe der Erbschafts- und Schenkungssteuer – Steuersätze

Erbschafts- und Schenkungssteuerrechner

Steuererklärung für Erbschaft und Schenkung

Erbschaftssteuer umgehen

Steuerbetrug

Erbschafts- und Schenkungssteuer im Ausland

Erbschaftssteuer und Schenkungssteuer – Recht einfach erklärt

Steuerklassen bei Erbschafts- und Schenkungssteuer

Freibeträge bei Erbschafts- und Schenkungssteuer

Höhe der Erbschafts- und Schenkungssteuer – Steuersätze

Erbschafts- und Schenkungssteuerrechner

Steuererklärung für Erbschaft und Schenkung

Erbschaftssteuer umgehen

Steuerbetrug

Erbschafts- und Schenkungssteuer im Ausland

Erbschaftssteuer und Schenkungssteuer – Recht einfach erklärt

Erbschaftssteuer und Schenkungssteuer – Definition

Ein unentgeltlicher Erwerb – also Erbschaft oder Schenkung – löst in Deutschland eine Steuer aus. Eine solche Steuerschuld entsteht bei folgenden Vermögensübergängen entstehen:

bei Erbschaften am Todestag des Erblassers.

bei Schenkungen am Tag der Schenkung.

Die Erbschafts- bzw. Schenkungssteuer wird nur ausgelöst, wenn wenigstens einer der am Erwerb beteiligten Personen in Deutschland lebt. Im Beitrag Erben im Ausland kann nachgelesen werden, welche Besonderheiten bei grenzüberschreitenden Erbfällen zu beachten sind.

Hinweis:

Erbschafts- und Schenkungssteuer sind in Deutschland gleich hoch. Es handelt sich bei einer Schenkung und einer Erbschaft um unterschiedliche rechtliche Vorgänge, sie werden aber grundsätzlich gleich behandelt.

Steuerklassen bei Erbschafts- und Schenkungssteuer

Bei der Erbschafts- und Schenkungssteuer in Deutschland gibt es drei Klassen:

Steuerklasse I: zum Beispiel Ehepartner

Steuerklasse II: zum Beispiel Kinder

Steuerklasse III: zum Beispiel Lebensgefährten

Dabei gilt grundsätzlich folgendes Prinzip:

Je näher der Verwandtschaftsgrad zwischen Erblasser und Erbe bzw. zwischen Schenker und Beschenktem, desto besser die Steuerklasse.

Je besser die Steuerklasse, desto höher ist der Steuerfreibetrag.

Je besser die Steuerklasse, desto weniger Steuern fallen an.

Je höher der Wert der Schenkung oder Erbschaft desto höher ist die Steuerlast.

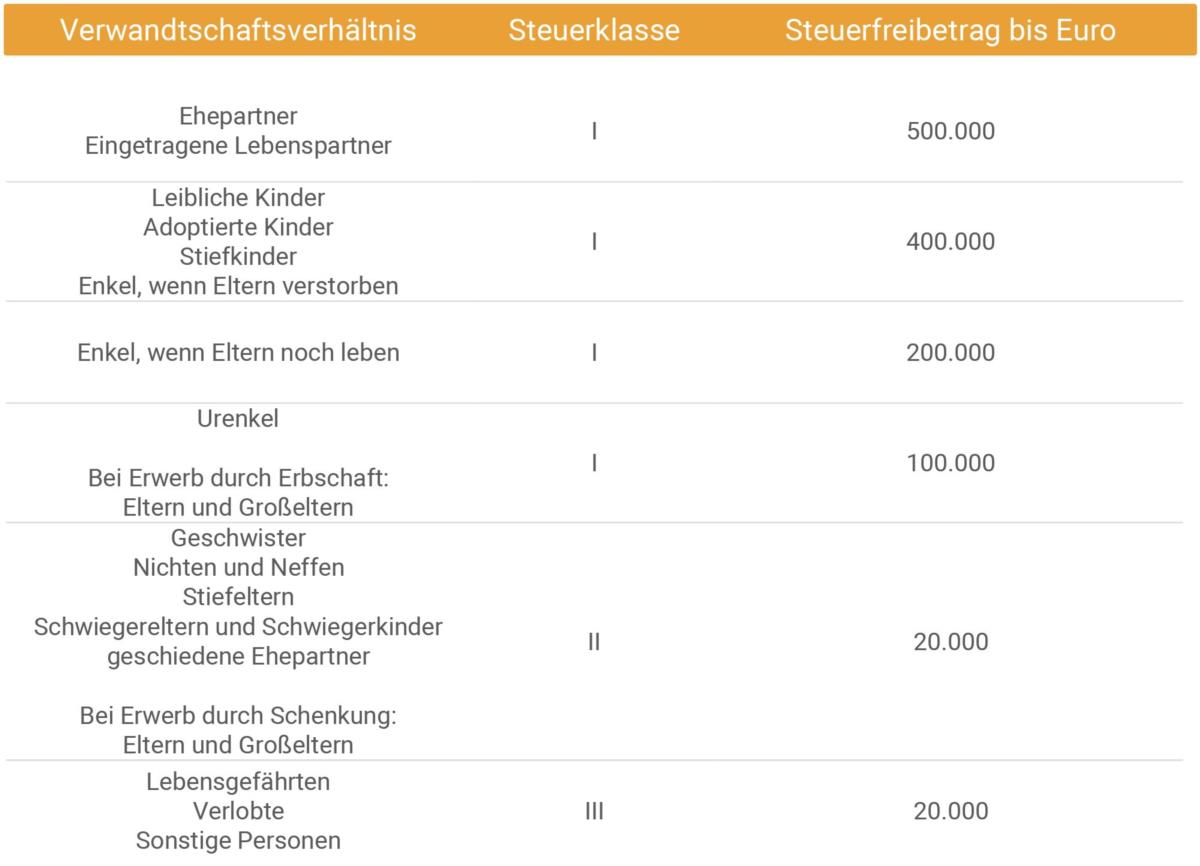

Freibeträge bei Erbschafts- und Schenkungssteuer

Der Freibetrag bezeichnet den maximalen Wert, den eine Schenkung oder Erbschaft haben kann, ohne dass der Erbe bzw. Beschenkte tatsächlich Steuern zahlen muss. Alles was über die Freibetragshöhe geht, wird versteuert.

Seit der letzten Erbschaftssteuerreform wurde das Erben und Schenken in steuerlicher Hinsicht leichter. Die Freibeträge wurden höher. In vielen Fällen müssen Erben im Gegensatz zu früher also gar keine Erbschafts- bzw. Schenkungssteuer mehr zahlen.

500.000 Euro: Für Ehegatten des Erblassers / Beschenkten beträgt der Freibetrag 500.000 Euro. Das heißt: Wer von seinem verstorbenen Ehepartner ein 500.000 Euro Haus erbt, braucht keine Erbschaftssteuer / Schenkungssteuer zahlen. Dasselbe gilt für eingetragene Lebenspartner.

400.000 Euro: Für Kinder des Erblassers / Schenkers gibt es ein Freibetrag von 400.000 Euro. Überträgt eine Mutter ihrer Tochter zu Lebzeiten ein Haus, welches unter diese Freibetragshöhe fällt, erfolgt die Übertragung steuerfrei. Sogar für Stiefkinder – also nicht-leibliche Kinder – gilt der 400.000-Euro-Freibetrag. Ebenso wie für Enkel, wenn deren Eltern gestorben sind.

200.000 Euro: Bekommt eine Enkelin zum Geburtstag 200.000 Euro geschenkt oder vererbt, entgeht sie der der Steuerpflicht für diesen Erwerb.

100.000 Euro: Bekommen Urenkel einen Nachlassteil oder ein Geschenk mit maximal 100.000 Euro, brauchen sie dafür keine Steuern zahlen. Das Gleiche gilt, wenn Eltern oder Großeltern erben; nicht aber, wenn sie beschenkt werden: Bei Schenkungen gilt für sie ein Freibetrag von nur 20.000 Euro.

20.000 Euro: Den kleinsten Freibetrag können Geschwister, Neffen, geschiedene Ehepartner usw. geltend machen. Diese Personen befinden sich in Steuerklasse II. Was über den Freibetrag drüber geht, muss mit dem Prozentsatz der Steuerklasse II versteuert werden.

Dann gibt es noch weitere Personen, die maximal 20.000 Euro steuerfrei bekommen können: das sind Lebensgefährten – Personen, die in keiner Ehe und in keiner eingetragenen Lebensgemeinschaft leben –, Verlobte und andere („fremde Dritte“). Sie befinden sich in der schlechtesten Steuerklasse – III. Den kleinsten Freibetrag können Geschwister, Neffen, geschiedene Ehepartner usw. geltend machen. Diese Personen befinden sich in Steuerklasse II. Was über den Freibetrag drüber geht, muss mit dem Prozentsatz der Steuerklasse II versteuert werden. Dann gibt es noch weitere Personen, die maximal 20.000 Euro steuerfrei bekommen können: das sind Lebensgefährten – Personen, die in keiner Ehe und in keiner eingetragenen Lebensgemeinschaft leben –, Verlobte und andere („fremde Dritte“). Sie befinden sich in der schlechtesten Steuerklasse – III.

Dann gibt es noch weitere Personen, die maximal 20.000 Euro steuerfrei bekommen können: das sind Lebensgefährten – Personen, die in keiner Ehe und in keiner eingetragenen Lebensgemeinschaft leben –, Verlobte und andere („fremde Dritte“). Sie befinden sich in der schlechtesten Steuerklasse – III. Den kleinsten Freibetrag können Geschwister, Neffen, geschiedene Ehepartner usw. geltend machen. Diese Personen befinden sich in Steuerklasse II. Was über den Freibetrag drüber geht, muss mit dem Prozentsatz der Steuerklasse II versteuert werden. Dann gibt es noch weitere Personen, die maximal 20.000 Euro steuerfrei bekommen können: das sind Lebensgefährten – Personen, die in keiner Ehe und in keiner eingetragenen Lebensgemeinschaft leben –, Verlobte und andere („fremde Dritte“). Sie befinden sich in der schlechtesten Steuerklasse – III.

Wie oft kann man den Freibetrag ausschöpfen?

Alle 10 Jahre. Das heißt: Innerhalb eines Zeitraums von 10 Jahren werden alle Erbschaften und Schenkungen für eine Person zusammengerechnet. Diese Person darf alle 10 Jahre ihren Freibetrag voll ausschöpfen. Der gängige Begriff für diese erbschafts- und schenkungssteuerrechtliche Regelung ist die „10 Jahres Frist“.

Höhe der Erbschafts- und Schenkungssteuer – Steuersätze

Steuerklasse und Vermögenswert: Erbschaftssteuer und Schenkungssteuer haben denselben Steuersatz. Die Höhe der Steuerabgabe hängt davon ab, in welchem Verwandtschaftsverhältnis sich Erblasser und Erbe bzw. Schenker und Beschenkter befinden (Steuerklasse) und welchen Wert das erworbene Vermögen hat.

Progressiver Steuertarif: Die Ausgestaltung des Steuertarifs ist progressiv. Das bedeutet: Je höher die Steuerklasse und je höher der steuerpflichtig erworbene Vermögenswert, desto höher die Steuerbelastung.

In der folgenden Tabelle ist abzulesen, welche Steuerklasse für welche Erbschafts- oder Schenkungshöhe gilt. In der linken Spalte steht jeweils die maximale Höhe der Schenkung oder Erbschaft. Rechts daneben sind die Steuerklassen mit den jeweiligen Steuersätzen zu sehen. Beispiele zur richtigen Anwendung der Tabelle.

Beispiel:

Der Witwer Klaus verstirbt. Er hinterlässt ein Vermögen im Wert von 500.000 Euro. Frank, sein einziger Sohn, wird Alleinerbe.

Weil Frank das Kind von Klaus ist, hat er einen Freibetrag von 400.000 Euro. Nun bleiben noch 100.000 Euro, die er versteuern muss. Diese versteuert er mit 11 Prozent. Für ihn als Kind gilt die beste Steuerklasse: I.

Berechnung Erbschaftssteuer: 100.000 x 0,11 = 11.000 Euro. Diese Summe muss Frank ans Finanzamt zahlen.

Weil Frank das Kind von Klaus ist, hat er einen Freibetrag von 400.000 Euro. Nun bleiben noch 100.000 Euro, die er versteuern muss. Diese versteuert er mit 11 Prozent. Für ihn als Kind gilt die beste Steuerklasse: I.

Berechnung Erbschaftssteuer: 100.000 x 0,11 = 11.000 Euro. Diese Summe muss Frank ans Finanzamt zahlen.

Beispiel:

Stephanie schenkt ihrer Schwester Laura 50.000 Euro zur Unterstützung beim Hausbau.

20.000 Euro sind steuerfrei. Die Schwester befindet sich in Steuerklasse II. Sie muss also nur 30.000 Euro mit einem Prozentsatz von 15 % versteuern.

Berechnung: 30.000 x 0,15 = 4.500 Euro. Stephanie zahlt diese Summe ans Finanzamt.

20.000 Euro sind steuerfrei. Die Schwester befindet sich in Steuerklasse II. Sie muss also nur 30.000 Euro mit einem Prozentsatz von 15 % versteuern.

Berechnung: 30.000 x 0,15 = 4.500 Euro. Stephanie zahlt diese Summe ans Finanzamt.

Erbschafts- und Schenkungssteuerrechner

Steuertipps.de bietet einen praktischen Erbschafts- und Schenkungssteuerrechner. Zum Rechner. Dazu einfach den Wert der Erbschaft oder Schenkung und den Verwandtschaftsgrad zum Erblasser eingeben. Der Rechner berechnet dann die Steuerlast unter Berücksichtigung des Steuerfreibetrags.

Steuererklärung für Erbschaft und Schenkung

Muss ich mich bei jeder Schenkung / Erbschaft melden? Ja. In Deutschland gilt eine sogenannte Anzeigepflicht für Schenkungen und Erbschaften. Das Finanzamt muss für solche Vermögensübergänge – unabhängig von der Höhe – informiert werden. Daraufhin entscheidet es, ob eine Steuerzahlung anfällt oder nicht.

Wann muss ich aktiv werden? Die Schenkung oder Erbschaft ist innerhalb von 3 Monaten ab der Kenntnis des Erbfalls oder der Schenkung dem Finanzamt zu melden.

Welches Finanzamt ist zuständig? Das für den Wohnsitz des Erblassers oder Schenkers zuständige Finanzamt. Es kann sein, dass es dort ein eigenes Finanzamt für Erbschafts- und Schenkungssteuer gibt.

Welche Frist? Das Finanzamt muss innerhalb von drei Monaten über den Vermögenserwerb informiert werden. Die Frist beginnt ab dem Zeitpunkt, an dem der Erbe über den Erbfall bzw. der Beschenkte über die Schenkung Kenntnis erlangte.

Wer informiert Finanzamt? Bei einer Erbschaft muss der Erbe das Finanzamt informieren. Bei einer Schenkung müssen sich sowohl Schenker als auch Beschenkter beim Finanzamt melden. Gibt es einen notariellen Schenkungsvertrag, erledigt der Notar die Meldung beim Finanzamt. Schenker und Beschenkter müssen sich in diesem Fall nicht selber beim Finanzamt melden.

Welche Unterlagen? In einem formlosen Schreiben sind folgende Informationen ans Finanzamt zu übermitteln:

- Vor- und Zuname des Schenkers / Erblassers mit Anschrift

- Vor- und Zuname des Beschenkten / Erben mit Anschrift

- Zeitpunkt der Schenkung / des Erbfalls

- Vermögensgegenstand der Schenkung / des Erbfalls und Wertbezifferung

- Angaben zum Verwandtschaftsgrad bzw. persönlichem Verhältnis zwischen Erblasser und Erben bzw. Schenker und Beschenkten

- Angaben über frühere Schenkungen von diesem Schenker mit Zeitpunkt und Wertebezifferung

- Vor- und Zuname des Schenkers / Erblassers mit Anschrift

- Vor- und Zuname des Beschenkten / Erben mit Anschrift

- Zeitpunkt der Schenkung / des Erbfalls

- Vermögensgegenstand der Schenkung / des Erbfalls und Wertbezifferung

- Angaben zum Verwandtschaftsgrad bzw. persönlichem Verhältnis zwischen Erblasser und Erben bzw. Schenker und Beschenkten

- Angaben über frühere Schenkungen von diesem Schenker mit Zeitpunkt und Wertebezifferung

Wie geht es weiter? Nachdem die Schenkung bzw. der Erwerb aus einem Nachlass beim Finanzamt bekanntgegeben wurde, gibt das Finanzamt eine Frist vor, innerhalb derer die Steuerklärung zu erledigen ist. Reicht die – an sich schon großzügige – Frist nicht aus, kann man einen Antrag auf Verlängerung stellen.

Steuern umgehen – auf legale Weise

Erbschaftssteuer umgehen ist natürlich nur erlaubt, wenn dabei das Gesetz nicht missachtet wird. In jedem Fall ist ein Erbe verpflichtet das Erbe zu melden, genauso wie ein Beschenkter verpflichtet ist seine Schenkung zu melden.

Es gibt allerdings die Möglichkeit, alle 10 Jahre einen Steuerfreibetrag für Schenkungen und Erbschaften zu nutzen. Wie hoch der Freibetrag ist, steht im Abschnitt „Freibeträge bei Erbschafts- und Schenkungssteuer“.

Immobilien haben meist einen hohen Wert. Daher ist die steuergünstige Übergabe von Immobilien ein wichtiges Thema für Erben und Beschenkte. In diesem Zusammenhang sind auch folgende Beiträge interessant:

Achtung:

Eine Übertragung zu Lebzeiten sollte aus Sicht des Beschenkten und Schenkers 10 Jahre vor dem Tod des Schenkers abgeschlossen sein. Warum? Schenkungen, die weniger als 10 Jahre vor dem Tod des Schenkers (Erblassers) zurückliegen, werden zu einem gewissen Prozentanteil zur Erbmasse hinzugerechnet.

Das hat einen Vorteil für Pflichtteilsberechtigte, weil sich dadurch ihr Pflichtteil erhöht, obwohl die Erbmasse durch die Schenkung an sich ja gemindert wurde. Diesen Anspruch nennt man Pflichtteilsergänzungsanspruch. Mehr dazu lesen.

Das hat einen Vorteil für Pflichtteilsberechtigte, weil sich dadurch ihr Pflichtteil erhöht, obwohl die Erbmasse durch die Schenkung an sich ja gemindert wurde. Diesen Anspruch nennt man Pflichtteilsergänzungsanspruch. Mehr dazu lesen.

Steuerbetrug

Wer eine Schenkung bzw. Erbschaft beim Finanzamt nicht meldet, riskiert eine erhebliche Strafe. Bemerkt das Finanzamt – was meist der Fall ist –, dass ein Vermögenserwerb nicht angezeigt wurde, kann das als Steuerhinterziehung gewertet werden. Jeder Schenkungs- bzw. Erbvorgang ist dem Finanzamt zu melden.

Schenkungen mit einem geringen Betrag, beispielsweise Weihnachtsgeschenke, interessieren das Finanzamt nicht. Jedoch ist es wichtig, dass Vermögenserwerbe notiert werden. Bekommt man nämlich innerhalb von 10 Jahren mehrere Sachen geschenkt, kann es sein, dass die Summe dieser Schenkungen den Freibetrag übersteigt. Und in diesem Fall muss man Schenkungs- bzw. Erbschaftssteuer zahlen.

Ist man hier unachtsam, kann es passieren, dass auf einmal das Finanzamt kommt und ein Verfahren wegen Steuerbetrug einleitet. Das Finanzamt kann beispielsweise von der Bank darüber erfahren. Wurde der Schenkungsvertrag bei einem Notar abgeschlossen, ist der Notar dazu verpflichtet, das Finanzamt über die Vermögensübertragung zu informieren.

Die Folgen davon sind unterschiedlich, je nachdem, wie schwer der Verstoß ist:

Bußgelder

Geldstrafen

Freiheitsstrafen

höherer Steuersatz aufgrund der Verspätung (Verspätungszuschlag)

Hinweis:

Es macht Sinn, auch Schenkungen, die unter den Freibetrag fallen, zu melden. Denn erfolgen innerhalb von 10 Jahren mehrere Schenkungen, so müssen diese zusammengerechnet werden (10 Jahresfrist).

Erbschafts- und Schenkungssteuer im Ausland

Bei grenzüberschreitenden Erbschaften bzw. Schenkungen kommt es oft zu einer Doppelbesteuerung. Das bedeutet: Sowohl die Bundesrepublik Deutschland als auch der ausländische Staat erheben Steuern, wenn Erbteile in beiden Staaten liegen.

Einer Doppelbesteuerung entkommt man in der Regel nur, wenn man das geerbte Vermögen nach Deutschland transferiert oder weil es ein Doppelbesteuerungsabkommen zwischen Deutschland und dem ausländischen Staat gibt.

Mit folgenden Staaten existiert ein Doppelbesteuerungsabkommen:

Dänemark

Frankreich

Griechenland

Schweden

Schweiz

USA

Achtung:

Erbschaften und Schenkungen mit Auslandsbezug können besonders heikel sein. Fragen zur Vermeidung von hohen Vermögensbesteuerungen bei grenzüberschreitenden Erbschaften sollten unbedingt mit einem Fachanwalt für Erbrecht bzw. Steuerrecht besprochen werden.

Erbschaftssteuer und Schenkungssteuer – Recht einfach erklärt

Was ist der Unterschied zwischen Erbschafts- und Schenkungssteuer?

Es gibt praktisch keinen Unterschied. Schenkung und Erbschaft wird im selben Recht behandelt. Es gelten – mit wenigen Ausnahmen – dieselben Steuerfreibeträge und Steuerklassen. Erbschaftssteuer fällt bei einer Erbschaft an. Schenkungssteuer bei einer Schenkung (auch Übertragung zu Lebzeiten bzw. vorweggenommene Erbfolge genannt).

Weiterlesen: Erbschaftssteuer und Schenkungssteuer – Definition

Weiterlesen: Erbschaftssteuer und Schenkungssteuer – Definition

Wie hoch ist der Freibetrag bei Schenkungen?

Das hängt von mehreren Faktoren ab: Verwandtschaftsbeziehung zwischen Schenker und Beschenktem, Höhe der Schenkung. Schenkt beispielsweise eine Mutter ihrem Sohn ein Haus im Wert von 400.000 Euro, ist die Schenkung steuerfrei. Der Steuerfreibetrag liegt für Kinder genau bei 400.000 Euro. Den Freibetrag kann man alle 10 Jahre ausnutzen.

Weiterlesen: Freibeträge bei Erbschafts- und Schenkungssteuer

Weiterlesen: Freibeträge bei Erbschafts- und Schenkungssteuer

Welche Erbschaftssteuer für Ehefrau?

Ehegatten können einen Steuerfreibetrag von 500.000 Euro auf Schenkungen und Erbschaften ausschöpfen. Der Betrag, der die 500.000 Euro übersteigt, wird versteuert. Ist die überlebende Ehefrau Erbin einer Immobilie im Wert von 700.000 Euro, muss sie 200.000 Euro mit 11 % versteuern. 200.000 x 0,11 = 22.000 Euro muss sie also ans Finanzamt zahlen.

Weiterlesen: Höhe der Erbschafts- und Schenkungssteuer – Steuersätze

Weiterlesen: Höhe der Erbschafts- und Schenkungssteuer – Steuersätze

Wie hoch ist die Erbschaftssteuer für ein Haus?

Für Immobilien gelten dieselben Freibeträge und Steuersätze wie für andere Vermögenswerte. Alles, was den Freibetrag übersteigt, muss versteuert werden. Mit welchem Prozentsatz versteuert wird, hängt davon ab, wie nahe Erblasser und Erbe verwandt sind, sowie davon, wie viel die Erbschaft wert ist.

Weiterlesen: Höhe der Erbschafts- und Schenkungssteuer – Steuersätze

Weiterlesen: Höhe der Erbschafts- und Schenkungssteuer – Steuersätze

Welche Schenkungssteuer, wenn nicht verwandt?

Für Nicht-Verwandte gelten unterschiedliche Steuerklassen. Zum Beispiel: Ein Stiefkind ist nicht mit dem Stiefvater verwandt. Nach gesetzlicher Erbfolge würde es auch nichts erben. Aber: Wird das Stiefkind vom Stiefvater als Erbe eingesetzt, gelten für es dieselben Regeln wie für leibliche Kinder (Steuerklasse I). Lebensgefährten oder Verlobte, hingegen, müssen oft enorm hohe Schenkungssteuer abgeben. Sie werden hinsichtlich Schenkungs- und Erbschaftssteuer wie fremde Dritte behandelt.

Weiterlesen: Höhe der Erbschafts- und Schenkungssteuer – Steuersätze

Weiterlesen: Höhe der Erbschafts- und Schenkungssteuer – Steuersätze

Wann kommt das Finanzamt wegen Erbschaftssteuer?

Das Finanzamt kann „kommen“, wenn jemand die Erbschafts- oder Schenkungssteuer zahlt. Jeder Erb- bzw. Schenkungsvorgang ist beim Finanzamt zu melden, unabhängig von der Vermögenshöhe. Doch häufig erfährt das Finanzamt von dem Vermögenserwerb zum Beispiel durch eine Bank oder einen Notar, der die Pflicht hat, die Schenkung dem Finanzamt zu melden, nachdem er einen Schenkungsvertrag beglaubigt hat.

Weiterlesen: Steuerbetrug

Weiterlesen: Steuerbetrug

© Adobe Stock | Suntipong

© Adobe Stock | Suntipong