Es macht eigentlich keinen Sinn mehr, neue Kapitallebensversicherungen abzuschließen. Die Zinsen sind in den letzten Jahren so tief gefallen, dass sich neue Abschlüsse nicht lohnen. Aber: Bei älteren Versicherungen kann es anders aussehen. Eine Kündigung sollte man jedenfalls vermeiden.

Inhaltsverzeichnis

Was ist eine Kapitallebensversicherung?

Wie sinnvoll ist eine kapitalbildende Lebensversicherung heute?

Was bietet eine Kapitallebensversicherung?

Welche Details muss das Versicherungsunternehmen bekanntgeben?

Wie kann ich mich von der Kapitallebensversicherung trennen?

Was ist besser: Risiko- oder Kapitallebensversicherung?

Wie viel kostet eine kapitalbildende Lebensversicherung?

Ist eine kapitalbildende Lebensversicherung steuerfrei?

Weitere Beiträge

Kapitallebensversicherung – Recht einfach erklärt

Wie sinnvoll ist eine kapitalbildende Lebensversicherung heute?

Was bietet eine Kapitallebensversicherung?

Welche Details muss das Versicherungsunternehmen bekanntgeben?

Wie kann ich mich von der Kapitallebensversicherung trennen?

Was ist besser: Risiko- oder Kapitallebensversicherung?

Wie viel kostet eine kapitalbildende Lebensversicherung?

Ist eine kapitalbildende Lebensversicherung steuerfrei?

Weitere Beiträge

Kapitallebensversicherung – Recht einfach erklärt

Was ist eine Kapitallebensversicherung?

Bei der Kapitallebensversicherung (auch „kapitalbildende Lebensversicherung“) werden Altersvorsorge und Todesfallschutz verbunden. Überlebt der Versicherungsnehmer die Versicherungslaufzeit (Erlebensfall), wird ihm die Versicherungssumme ausgezahlt. Verstirbt er während der Versicherungslaufzeit, geht eine festgelegte „Todesfallsumme“ an den/die Bezugsberechtigten.

Der Versicherer legt dabei einen Großteil der Versicherungsbeiträge in Anleihen an. Damit spart er Vermögen an. Mit dem Rest sichert er die Versicherungssumme im Todesfall ab.

Ausgezahlt wird neben der Versicherungssumme meist auch ein Gewinnanteil. Und zwar jener Gewinne, welche die Versicherungsgesellschaft in der Versicherungslaufzeit aus den Prämien erwirtschaftete. Diesen Anteil am Gewinn des Versicherers nennt man auch „Überschussbeteiligung“.

Die Versicherungssumme wird bei der kapitalbildenden Lebensversicherung mit Sicherheit ausgezahlt. Das ist ein Vorteil dieser Versicherungsart. Aber: Heutzutage lohnt sich eine Kapitallebensversicherung kaum mehr. Der Hauptgrund dafür sind die niedrigen Renditen. Eine Risikolebensversicherung oder andere Versicherungsarten bieten sich besser an.

Wie sinnvoll ist eine kapitalbildende Lebensversicherung heute?

Eine Kapitalversicherung macht heutzutage eigentlich keinen Sinn mehr. Daher bieten viele Versicherungen auch keine klassische kapitalbildende Lebensversicherung mehr an.

Der größte Nachteil ist die Tatsache, dass solche Versicherungen nur eine geringe Überschussbeteiligung und Rendite haben. Der Garantiezins ist schlecht. Er beträgt 0,25 % im Jahr 2022 und wurde über die letzten Jahre hinweg immer niedriger. Zwischen 2000 und 2020 ist er ca. 80 % gefallen. Unklar ist also, ob am Ende der Versicherungsdauer überhaupt noch Beiträge erhalten werden können.

Die Verträge sind teurer geworden. Abschluss- sowie Verwaltungsgebühren wurden erhöht.

Kapitalbindende Lebensversicherungen sind zudem häufig intransparent hinsichtlich der Gewinnbeteiligungen.

Sie sind zudem unflexibel: Ein Garantiezins gibt für den Versicherten immer nur festgesetzte Zinsen her. Egal, wie viel der Versicherer auch erwirtschaften mag.

Was bietet eine Kapitallebensversicherung?

Im Folgenden wird der allgemeine Leistungsumfang dieser Versicherungsart beschrieben:

1) Private Vorsorge fürs Alter:

Der Versicherte kann damit eine stabile Altersvorsorge treffen. Das heißt: Überlebt der Versicherte den Versicherungszeitraum, z.B. das 66. Lebensjahr oder ein anderes festgelegtes Alter (Erlebensfall), dann kriegt er das bis dahin angesparte Vermögen ausbezahlt.

2) Absicherung von Überlebenden bzw. Hinterbliebenen:

Verstirbt der Versicherte, bevor die Versicherungsfrist zu Ende geht, bekommen die Bezugsberechtigten die Todesfallsumme ausgezahlt. Die Summe wird im Vorhinein festgelegt. Alternativ kann aber auch bei Vertragsabschluss eine andere Auszahlungsvariante gewählt werden: Nämlich, dass die bis zum Todeszeitpunkt angesparte Summe ausgezahlt wird.

3) Beteiligung an Überschüssen:

Die von der Versicherungsgesellschaft erwirtschafteten Gewinne werden entweder auf die auszuzahlende Versicherungssumme hinzugezählt. Oder sie führen dazu, dass sich die zu zahlenden Beiträge des Versicherten senken.

4) Abbezahlung von Krediten:

Bei ausreichend hohen Versicherungssummen zahlt das Versicherungsunternehmen die Kredite, wenn der Verstorbene solche noch laufen hat. Für die Abzahlung der Kredite werden dann nicht die überlebenden Angehörigen herangezogen.

5) Risikofreie Anlage:

Durch die festgelegte Auszahlungssumme und den fixen Zinssatz ist diese Art von Versicherung ohne Risiko. Das bedeutet jedoch nicht, dass sie sich rentiert.

6) Absicherung einer Immobilienfinanzierung:

Möglich ist es zudem, eine kapitalbildende Lebensversicherung als Absicherung bei einer Immobilienfinanzierung zu verwenden.

Welche Details muss das Versicherungsunternehmen bekanntgeben?

Kapitalbildende Lebensversicherungen haben den Ruf, nicht sehr transparent zu sein. Bis zu einem gewissen Grad stimmt das auch. Nachstehend alle Details, die der Versicherer bekanntzugeben hat:

Allgemeine Versicherungsbedingungen

Produktinformationsblatt:

Versicherungsschutz, Versicherungsbeitrag, Kündigungsfristen, Details zu Kosten: Abschluss- und Vertriebskosten, Verwaltungskosten etc.

Versicherungsschutz, Versicherungsbeitrag, Kündigungsfristen, Details zu Kosten: Abschluss- und Vertriebskosten, Verwaltungskosten etc.

Kundeninfos gemäß Versicherungsvertragsrecht:

Details zum Versicherungsunternehmen, zu den angebotenen Leistungen, Rechtsschutzmöglichkeiten sowie zum Vertrag.

Details zum Versicherungsunternehmen, zu den angebotenen Leistungen, Rechtsschutzmöglichkeiten sowie zum Vertrag.

Wie kann ich mich von der Kapitallebensversicherung trennen?

Kündigen

Eine Kündigung ist meist nicht empfehlenswert. Der Grund: Bei der Kündigung zahlt die Versicherung einen „Rückkaufswert“ aus. Der ist recht niedrig, insbesondere dann, wenn man schon in den ersten Jahren kündigt. In diesem Fall bekommt man weniger ausgezahlt, als man bisher eingezahlt hat.

Der Rückkaufswert wird folgendermaßen berechnet: Alle Beiträge zusammengerechnet zuzüglich Zinsen sowie abzüglich Abschlussgebühren, Verwaltungsgebühren und Stornogebühren.

Beitragsfreistellung

Besser als eine Kündigung ist es, sich vom Beitrag freistellen zu lassen. Bei einer Beitragsfreistellung zahlt man im Folgenden keine Beiträge mehr ein. Dadurch wird das Vermögen nicht sonderlich vermehrt, aber besteht dennoch. Grundsätzlich ist es also denkbar, sich bis zum Versicherungsende vom Beitrag freistellen zu lassen.

Verkaufen

Um die Versicherung zu verkaufen, lässt man die Versicherungspolice einfach auslaufen. Das Vertragsvermögen lässt man sich dann auszahlen. Der Kaufpreis ist üblicherweise ein wenig höher als der Rückkaufswert, den man bei einer Kündigung erhält.

Besonders bei alten kapitalbildenden Lebensversicherungen, die noch einen hohen Garantiezins haben, kann sich ein Verkauf lohnen, vor allem wenn man das Geld sofort braucht. Immerhin besser als eine Kündigung. Gekauft wird die Versicherung dann von einem professionellen Ankäufer.

Widerrufen

Zwischen 1994 und 2007 wurden um die 100 Millionen Lebens- und Rentenversicherungen abgeschlossen, die einen Mangel in der Widerrufsbelehrung aufweisen. Dadurch können viele solcher Versicherungen widerrufen werden. Die Widerrufsfrist beginnt bei den entsprechenden Verträgen nie zu laufen und endet auch nie.

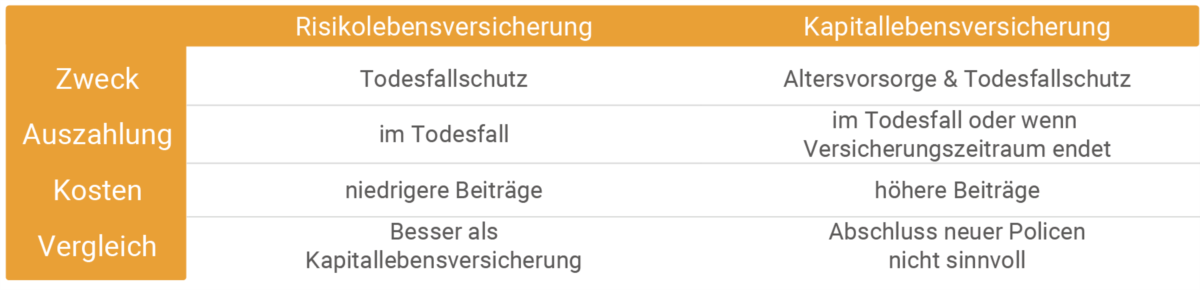

Was ist besser: Risiko- oder Kapitallebensversicherung?

Die Risikolebensversicherung (auch einfach „Risikoleben“) dient nur als Absicherung für den Todesfall. Das heißt: Nur wenn der Versicherte stirbt, zahlt die Versicherungsgesellschaft die Versicherungssumme aus. Diese wird im Vorhinein definiert.

Im Unterschied zur Risikolebensversicherung berücksichtigt die kapitalbildende Lebensversicherung auch den sogenannten „Erlebensfall“. Also die Möglichkeit, dass der Versicherte noch lebt, wenn der Versicherungszeitraum endet. Die Risikolebensversicherung kostet außerdem in der Regel weniger als die Kapitallebensversicherung.

Die wichtigsten Unterschiede im Detail:

Wie viel kostet eine kapitalbildende Lebensversicherung?

Die Kosten einer kapitalbildenden Lebensversicherung (Beiträge) teilen sich in folgende Bereiche:

1) Sparanteil:

70-80 % des gesamten Beitrags nimmt der Sparanteil ein. Je nach Versicherungssumme variiert seine Höhe.

2) Risikoanteil:

Stichwort für diesen Kostenpunkt ist das Sterberisiko. Bei Versicherungsabschluss will der Versicherer Details zum Gesundheitszustand wissen. Je älter der zu Versichernde ist, umso höher ist auch der Risikoanteil. Die Versicherer bewerten diese Risikoanteile aber mitunter verschieden, weshalb sich ein Vergleich oft lohnt.

3) Kostenanteil:

In diesen Teil fließt das Geld für Verwaltungs- und Vertriebskosten. Dazu gehören zum Beispiel auch Maklerprovisionen, die bei kapitalbildenden Lebensversicherungen jedoch ziemlich hoch ausfallen können.

Ist eine kapitalbildende Lebensversicherung steuerfrei?

Wer über den Abschluss einer kapitalbildenden Lebensversicherung nachdenkt, fragt sich in der Regel auch, ob sie steuerlich absetzbar ist. Es ergibt sich diesbezüglich folgende Lage: Erträge aus solchen Versicherungen sind voll zu versteuern. Diese Regel wurde 2005 eingeführt.

Allerdings kann sich die Steuerlast unter bestimmten Umständen reduzieren:

Weitere Beiträge

Kapitallebensversicherung – Recht einfach erklärt

Was ist die Definition von Kapitallebensversicherung?

Die kapitalbildende Lebensversicherung kombiniert die Absicherung von Angehörigen im Todesfall mit persönlicher Altersvorsorge. Sie ist demzufolge eine Kombination auf Risikolebens- und Rentenversicherung.

Weiterlesen: Was ist eine Kapitallebensversicherung?

Weiterlesen: Was ist eine Kapitallebensversicherung?

Welche Nachteile hat eine Kapitallebensversicherung?

Diese Versicherungsform hat einige Risiken und Nachteile. In der heutigen Zeit zahlt sich der Abschluss neuer kapitalbildender Lebensversicherungen nicht mehr aus. Die Zinsen sind zu niedrig, um dem Versicherten einen Mehrwert zu bieten. Die Laufzeit ist zudem meist lange und die Verträge unflexibel.

Weiterlesen: Wie sinnvoll ist eine kapitalbildende Lebensversicherung heute?

Weiterlesen: Wie sinnvoll ist eine kapitalbildende Lebensversicherung heute?

Was kann eine Kapitallebensversicherung?

Sie bietet eine Todesfallabsicherung und eine Altersvorsorge zugleich. Der Versicherte legt selbst fest, wer abgesichert werden soll (Bezugsberechtigte) und wie lange die Versicherungsdauer sein soll (Auszahlungszeitpunkt im Erlebensfall).

Weiterlesen: Was bietet eine Kapitallebensversicherung?

Weiterlesen: Was bietet eine Kapitallebensversicherung?

Warum sollte man eine Kapitallebensversicherung nicht kündigen?

Die Kündigung einer kapitalbildenden Lebensversicherung ist nicht sinnvoll, da Versicherte meist nicht einmal die angesparte Summe ausbezahlt erhalten. Bei neueren Verträgen kommen auch noch Stornogebühren dazu. Der Bonus bei Vertragsende sowie die Abschlusskosten fallen ebenfalls weg.

Weiterlesen: Wie kann ich mich von der Kapitallebensversicherung trennen?

Weiterlesen: Wie kann ich mich von der Kapitallebensversicherung trennen?

Welche Kosten entstehen bei einer Kapitallebensversicherung?

Die Kosten ergeben sich aus drei verschiedenen Punkten: 1) Sparanteil, 2) Risikoanteil und 3) Kostenanteil. Der Sparanteil macht bis zu 80% eines Beitrags aus. Der Risikoanteil wird aufgrund des Gesundheitszustandes des Versicherten berechnet. Der Kostenanteil beinhaltet Verwaltungs- und Vertriebskosten.

Weiterlesen: Wie viel kostet eine Kapitallebensversicherung?

Weiterlesen: Wie viel kostet eine Kapitallebensversicherung?

© Adobe Stock | Jo Panuwat D

© Adobe Stock | Jo Panuwat D