Eine Risiko-LV ist ein sinnvolles Instrument, um Angehörige bzw. Kredite abzusichern. Stirbt der Versicherte, zahlt die Versicherung den Bezugsberechtigten eine bestimmte Summe Geld aus. Aber muss man dafür Steuern zahlen? Lesen Sie hier, was Sie zu Risikolebensversicherung und Steuern beachten sollten.

Inhaltsverzeichnis

Kann ich meine Risikolebensversicherung von der Steuer absetzen?

Wie wird eine Risikolebensversicherung versteuert?

Wo gebe ich die Risikolebensversicherung in der Steuererklärung an?

Wann muss ich eine Erbschaftssteuererklärung abgeben?

Weitere Beiträge

Risikolebensversicherung Steuer – Recht einfach erklärt

Wie wird eine Risikolebensversicherung versteuert?

Wo gebe ich die Risikolebensversicherung in der Steuererklärung an?

Wann muss ich eine Erbschaftssteuererklärung abgeben?

Weitere Beiträge

Risikolebensversicherung Steuer – Recht einfach erklärt

Kann ich meine Risikolebensversicherung von der Steuer absetzen?

Beiträge, die man für die RLV zahlt, kann man unter bestimmten Voraussetzungen bis zu einem Höchstbetrag von der Einkommensteuer absetzen (§ 10 Abs. 1 Nr. 3a. EStG). Erbschaftssteuer fällt dann an, wenn der Betrag, den die Angehörigen im Leistungsfall bekommen (Todesfallsumme) eine bestimmte Höhe überschreitet. Für die Todesfallsumme fällt keine Einkommenssteuer an.

Bei einer Risikolebensversicherung geht es hinsichtlich der Steuern immer um zweierlei Summen:

1) Laufende Beträge:

Zum einen geht es um die laufenden Beiträge, die der Versicherte an die Versicherung zahlt. Bis zu einer bestimmten Höhe kann man diese von der Einkommensteuer absetzen. Und zwar in der Steuererklärung unter dem Punkt „sonstige Vorsorgeaufwendungen“.

Aber nur dann, wenn die Vorsorgeaufwendungen für Basiskranken- und Pflegeversicherung noch nicht ausgeschöpft sind. Es gelten unterschiedliche Höchstbeträge für Arbeitnehmer und Beamte, Selbstständige sowie (gemeinsam veranlagte) Ehepaare bzw. unverheiratete Paare.

2) Todesfallsumme:

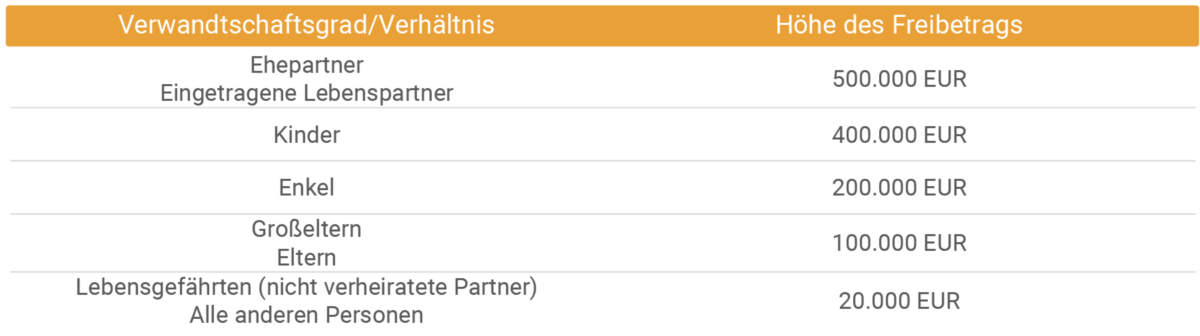

Auf der anderen Seite geht es um die Summe, die die Versicherung im Leistungsfall an die Bezugsberechtigten (Hinterbliebenen) auszahlt. Dafür ist Erbschaftssteuer zu zahlen. Je nachdem, in welchem Verwandtschaftsverhältnis ein Bezugsberechtigter zum Versicherten stand, kann das Finanzamt unterschiedlich hohe Erbschaftssteuer verlangen. Doch es gibt auch Freibeträge. Das heißt: Erst wenn der Freibetrag überschritten wird, muss man Erbschaftssteuer zahlen. Die höchsten Freibeträge gibt es für Ehepartner: Und zwar 500.000 Euro.

Wie wird eine Risikolebensversicherung versteuert?

Nun folgen nähere Erklärungen zur Versteuerung der Beträge sowie der Versicherungssumme.

Versicherungsbeiträge versteuern (Einkommenssteuer)

Für die Auszahlungssumme der Risiko-LV zahlt man keine Einkommenssteuer. Die jährlich an die Versicherung geleisteten Beiträge können von der Einkommenssteuer abgesetzt werden. Je nach Beschäftigungsverhältnis und Familienstand können unterschiedlich hohe Summen steuerlich geltend gemacht werden. Die nachstehenden Höchstbeträge gelten pro Person:

Höchstbetrag = 1.900 Euro:

Sozialversicherungspflichtige Arbeitnehmer und Beamte

Sozialversicherungspflichtige Arbeitnehmer und Beamte

Höchstbetrag = 2.800 Euro:

Selbstständige

Selbstständige

Höchstbetrag = 3.800 Euro:

Gemeinsam veranlagte Ehepaare (als Arbeitnehmer)

Gemeinsam veranlagte Ehepaare (als Arbeitnehmer)

Höchstbetrag = 4.7000 Euro:

Gemeinsam veranlagte Ehepaare (ein Partner ist Arbeitnehmer, der andere Partner ist selbstständig)

Gemeinsam veranlagte Ehepaare (ein Partner ist Arbeitnehmer, der andere Partner ist selbstständig)

Höchstbetrag = 5.600 Euro:

Gemeinsam veranlagte Ehepaare (beide sind selbstständig)

Gemeinsam veranlagte Ehepaare (beide sind selbstständig)

Versicherungssumme versteuern (Erbschaftssteuer)

Die Bezugsberechtigten müssen für die Auszahlung der Risikolebensversicherung Erbschaftssteuer zahlen. Aber erst, wenn sie den Freibetrag überschreiten. Den höchsten Steuerfreibetrag haben Ehepartner. Den niedrigsten haben unverheiratete Partner.

Es gelten folgende Erbschaftssteuer-Freibeträge:

Aufgrund des niedrigen Freibetrags sollten gerade unverheiratete Paare Acht geben. Schließen sie zwei Versicherungsverträge bzw. einen gemeinsamen Vertrag, müssen sie höchstwahrscheinlich Erbschaftssteuer zahlen. Denn die Versicherungssummen sind in der Regel weit höher als 20.000 Euro.

Doch für Unverheiratete gibt es eine praktische Lösung: den sogenannten Über-Kreuz-Vertrag.

Erbschaftssteuer bei Über-Kreuz-Verträgen

Ein Über-Kreuz-Vertrag sorgt dafür, dass die Partner überhaupt keine Erbschaftssteuer für die Risikolebensversicherung zahlen müssen. Sie macht besonders für nicht verheiratete Partner Sinn. Aber auch für vermögende Ehepartner kann ein Über-Kreuz-Vertrag klug sein: Denn auch sie zahlen Erbschaftssteuer, wenn das Vermögen eines Ehegatten 500.000 Euro übersteigt.

Über-Kreuz-Modell im Detail:

Die Partner schließen zwei Verträge ab. Jeder Partner versichert das Leben des anderen Partners ab.

Die versicherungsnehmende Person ist auch die begünstigte Person. Verstirbt ein Partner, so fällt für den überlebenden Partner keine Erbschaftssteuer an.

Auch bei einer Über-Kreuz-Versicherung kann Erbschaftssteuer anfallen. Das geht aber nur, wenn beide Partner zur selben Zeit versterben. Zum Beispiel bei einem Unfall. In dieser Fallkonstellation würden die Kinder beide Lebensversicherungen erben. Übersteigen beide Versicherungen die 400.000 Euro Freibetrag für Kinder, zahlen diese Erbschaftssteuer.

Erbschaftssteuer bei „verbundenen Leben“

Eine verbundene Risikolebensversicherung bietet sich für Paare ohne Kinder an. Dabei schließen sie einen gemeinsamen Vertrag für die Risikolebensversicherung ab. Das hat einige Vorteile, zwei einzelne Verträge wären jedoch flexibler. Und: Im Gegensatz zur Über-Kreuz-Versicherung kann hier für den überlebenden Partner Erbschaftssteuer anfallen.

Bei einer verbundenen Risikolebensversicherung unterliegt 50 % der Auszahlungssumme der Erbschaftssteuer. Zum besseren Verständnis ein Beispiel:

Wie hoch ist die Erbschaftssteuer?

Wie viele Steuern sind nun tatsächlich zu zahlen? Das variiert. Denn je nach Verwandtschaftsverhältnis gelten unterschiedliche Erbschaftssteuersätze. Wie hoch diese sind, lesen Sie im Beitrag Erbschafts- und Schenkungssteuer.

Wo gebe ich die Risikolebensversicherung in der Steuererklärung an?

In der „Anlage Vorsorgeaufwand“ (Zeile 48) kann man die Risikolebensversicherung eintragen. Sie ist eine „weitere sonstige Vorsorgeaufwendung“. Nachweisen lässt sich das mit einer Kopie der Beitragsbescheinigung. Diese Bescheinigung bekommt man normalerweise jährlich von der Versicherung zugeschickt. Ansonsten kann man das Dokument einfach dort anfordern.

Wann muss ich eine Erbschaftssteuererklärung abgeben?

Eine Erbschaftssteuererklärung muss man erst abgeben, wenn man vom Finanzamt dazu aufgefordert wurde. Vorher nicht. Allerdings hat jeder Erbe die Pflicht, die Erbschaft anzuzeigen (§ 30 ErbStG). Innerhalb von 3 Monaten muss der Erbe dem Finanzamt Angaben zum Nachlasswert schicken.

Erst daraufhin kann das Finanzamt berechnen, ob überhaupt eine Einkommenssteuererklärung erforderlich ist. Ist das so, dann schickt es dem/den Erben eine Aufforderung. Für die Steuererklärung gibt es dann 1 Monat Zeit. Diese Frist lässt sich jedoch um weitere Monate verlängern.

Für die geforderte Erbschaftssteuererklärung ist dann ein Nachlassverzeichnis anzufertigen. Erst nachdem dieses beim Finanzamt eingereicht wurde, berechnet es die konkret anfallende Erbschaftssteuer und fordert zur Zahlung auf.

Weitere Beiträge

Risikolebensversicherung Steuer – Recht einfach erklärt

Ist die Risikolebensversicherung steuerlich absetzbar?

Ja, die jährlichen Beiträge aus der Risiko-LV lassen sich bei der Einkommenssteuererklärung absetzen. Dafür gibt es einen Freibetrag bzw. eine Höchstgrenze. Wichtig: Dieser Freibetrag wird zuerst von anderen Beiträgen aus Vorsorgeaufwendungen „aufgefüllt“. Ist die Grenze bereits erreicht, kann man die Risiko-LV nicht absetzen.

Weiterlesen: Kann ich meine Risikolebensversicherung von der Steuer absetzen?

Weiterlesen: Kann ich meine Risikolebensversicherung von der Steuer absetzen?

Welche Freibeträge gibt es für die Einkommenssteuererklärung?

Die Höhe des Freibetrags für die Risiko-LV wird von folgenden Faktoren beeinflusst: Angestellt, selbstständig oder beamt? Verheiratet oder unverheiratet? Für gemeinsam veranlagte und verheiratete Arbeitnehmer gibt es zum Beispiel einen Freibetrag (Höchstbetrag) von 3.800 Euro.

Weiterlesen: Wie wird eine Risikolebensversicherung versteuert?

Weiterlesen: Wie wird eine Risikolebensversicherung versteuert?

Welchen Freibetrag gibt es bei der Erbschaftssteuer für die Risikolebensversicherung?

Es gelten die gleichen Regeln wie bei allen Erbschaften. Je nach Verwandtschaftsverhältnis gibt es unterschiedlich hohe Freibeträge. Zum Beispiel: Für Ehegatten = 500.00 Euro. Für Kinder = 400.000. Jedoch für nicht verheiratete Partner = 20.000 Euro. Bei einer verbundenen Risikolebensversicherung gibt es zudem Wichtiges zu berücksichtigen.

Weiterlesen: Wie wird eine Risikolebensversicherung versteuert?

Weiterlesen: Wie wird eine Risikolebensversicherung versteuert?

Wie viel Steuer bei Risikolebensversicherung für Auszahlung bei Todesfall?

Ob Auszahlungen aus Risikolebensversicherung versteuert werden müssen, hängt von folgenden Faktoren ab: Welches Vertragsmodell liegt vor? Sind die Versicherungsnehmer verheiratet? Sind Kinder vorhanden? Stirbt nur ein Versicherungsnehmer oder beide gleichzeitig?

Weiterlesen: Wie wird eine Risikolebensversicherung versteuert?

Weiterlesen: Wie wird eine Risikolebensversicherung versteuert?

Wo soll ich die Risikolebensversicherung bei der Steuererklärung eintragen?

In der Anlage „Vorsorgeaufwand“ bei der Einkommenssteuererklärung kann man die Risiko-LV-Beiträge eintragen. Und zwar als „sonstige Vorsorgeaufwendungen“.

Weiterlesen: Wo gebe ich die Risikolebensversicherung in der Steuererklärung an?

Weiterlesen: Wo gebe ich die Risikolebensversicherung in der Steuererklärung an?

© Adobe Stock | Proxima Studio

© Adobe Stock | Proxima Studio