Wichtige finanzielle Informationen von Personen werden in Datenbanken zentral gespeichert, bewertet und an Unternehmen weitergegeben. Sogenannte „Auskunfteien“ erledigen diese Arbeit. In Deutschland ist die wichtigste unter ihnen die „Schufa“. Ein Überblick.

Inhaltsverzeichnis

Was versteht man unter Schufa?

Warum ist ein neutraler/guter Schufa-Eintrag wichtig?

Was steht im Schufa-Eintrag und für wie lange?

Wann bekomme ich einen schlechten Schufa-Eintrag?

Welche Formen von Schufa-Auskünften gibt es?

Was beinhaltet die kostenlose Schufa-Selbstauskunft?

Wie beantrage ich eine kostenlose Schufa-Auskunft?

Was ist die Schufa-BonitätsAuskunft?

Wie verbessere ich meinen Schufa-Eintrag?

Wie wird man aus der Schufa gelöscht?

Weitere Beiträge

Schufa – Recht einfach erklärt

Warum ist ein neutraler/guter Schufa-Eintrag wichtig?

Was steht im Schufa-Eintrag und für wie lange?

Wann bekomme ich einen schlechten Schufa-Eintrag?

Welche Formen von Schufa-Auskünften gibt es?

Was beinhaltet die kostenlose Schufa-Selbstauskunft?

Wie beantrage ich eine kostenlose Schufa-Auskunft?

Was ist die Schufa-BonitätsAuskunft?

Wie verbessere ich meinen Schufa-Eintrag?

Wie wird man aus der Schufa gelöscht?

Weitere Beiträge

Schufa – Recht einfach erklärt

Was versteht man unter Schufa?

Die „Schufa“ („Schutzgemeinschaft für allgemeine Kreditsicherung“) ist die größte Auskunftei in Deutschland. Sie sammelt Daten von Verbrauchern und schätzt deren Kreditwürdigkeit (Bonität) ein. Sie ermittelt, wie Personen in Deutschland finanziell „dastehen“. Diese Einschätzung gibt sie dann verschiedenen Unternehmen weiter. Zum Beispiel Banken. Diese wissen dann, ob der Kreditantragsteller kreditwürdig ist und können darauffolgend entscheiden, ob sie den Kredit vergeben. Wie die Bewertung genau abläuft, gibt die Schufa nicht preis.

Es gibt neutrale/positive sowie negative Schufa-Einträge. Einen negativen Eintrag erhält man zum Beispiel, wenn man vom Gericht einen Vollstreckungsbescheid bekommt. Ist der Eintrag negativ, bekommt man einen Kredit, Mietvertrag o.ä. in der Regel nicht. Einen positiven Eintrag erhält man, wenn man etwa einen Vertrag abschließt und den Zahlungen fristgerecht nachkommt.

Warum ist ein neutraler/guter Schufa-Eintrag wichtig?

Eine gute Schufa ist wichtig, um als kreditwürdig zu gelten. Viele Unternehmen und Privatpersonen wollen wissen, wie kreditwürdig eine Person ist, bevor sie mit ihr einen Vertrag abschließen. Das heißt: Sie wollen im Vorfeld wissen, wie wahrscheinlich es ist, dass sie an ihr Geld kommen. Wichtig ist der Schufa-Eintrag für Banken und Sparkassen, Autohändler, Vermieter etc.

Hier eine kleine Übersicht, wann die Schufa relevant wird:

Ratenzahlungen:

Wer sich z.B. eine Jahreskarte bei der Bahn zulegen und sie auf Raten zahlen möchte, kann dies bei einem schlechten Schufa-Eintrag möglicherweise nicht tun.

Wer sich z.B. eine Jahreskarte bei der Bahn zulegen und sie auf Raten zahlen möchte, kann dies bei einem schlechten Schufa-Eintrag möglicherweise nicht tun.

Verträge:

Ein schlechter Eintrag kann einem auch den Abschluss eines Vertrags verwehren. Zum Beispiel den Abschluss eines Handyvertrages bei einem Mobilfunkanbieter. Insbesondere dann, wenn es sich um einen teuren Vertrag handelt und damit z.B. die Abzahlung eines teuren Smartphones inkludiert ist.

Ein schlechter Eintrag kann einem auch den Abschluss eines Vertrags verwehren. Zum Beispiel den Abschluss eines Handyvertrages bei einem Mobilfunkanbieter. Insbesondere dann, wenn es sich um einen teuren Vertrag handelt und damit z.B. die Abzahlung eines teuren Smartphones inkludiert ist.

Miete:

Auch die meisten Vermieter verlangen eine Schufa-Auskunft. Damit wollen sie genauer einschätzen, ob der Vermieter auch tatsächlich zahlungsfähig ist.

Auch die meisten Vermieter verlangen eine Schufa-Auskunft. Damit wollen sie genauer einschätzen, ob der Vermieter auch tatsächlich zahlungsfähig ist.

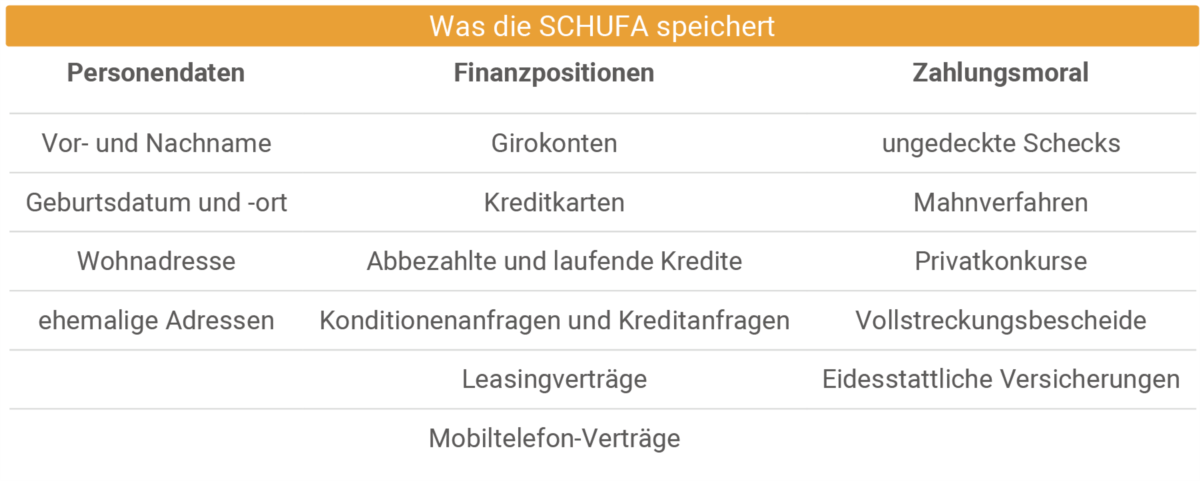

Was steht im Schufa-Eintrag und für wie lange?

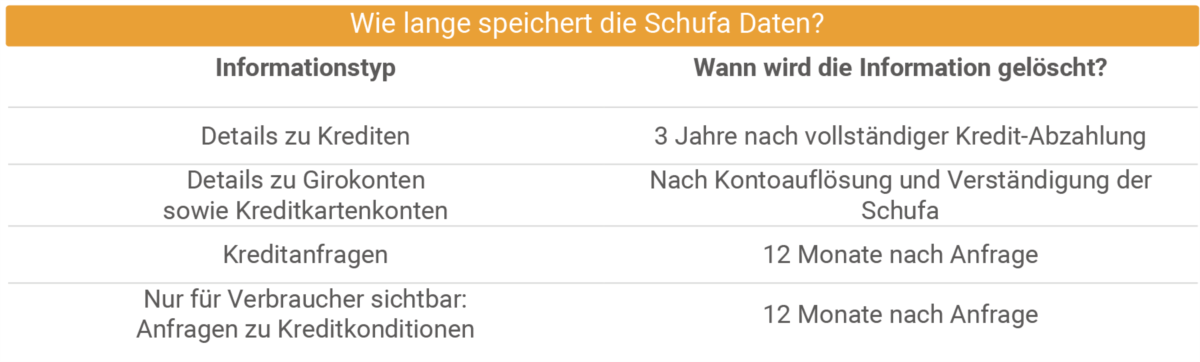

Die Schufa speichert alle kreditrelevanten Daten von Verbrauchern in Deutschland. Auf der einen Seite werden Daten gesammelt, die über wichtige finanzielle Gegebenheiten Auskunft geben. Zum Beispiel, wie viele Girokonten und Kreditkarten der betreffende Verbraucher hat, aber auch Daten zu Leasingverträgen, Handyverträgen, usw.

Auf der anderen Seite werden auch Angaben zur Zahlungsmoral gemacht: Gab es Mahnverfahren? Privatkonkurse? Vollstreckungsbescheide? Etc.

Was die Schufa nicht speichert

Familienstand

Herkunft und Nationalität

Religion

Gehalt

Guthaben und Wertpapierdepots

Schufa-Score-Werte

Neben der Speicherung der genannten Daten berechnet die Schufa auch sogenannte „Score-Werte“. Dabei betrachtet die Schufa verschiedene finanziell relevante Faktoren eines Verbrauchers und vergleicht diese mit allen anderen Verbrauchern. Dann ordnet sie die betreffende Person auf einer Skala von 0 bis 100 ein.

Je höher der Score, desto höher schätzt die Schufa die Wahrscheinlichkeit ein, dass der Kredit vom betreffenden Verbraucher auch tatsächlich abbezahlt wird.

Mit dem Schufa-Wert und anderen Faktoren, wie zum Beispiel dem Gehalt des Kreditantragstellers, entscheidet die Bank, ob sie einen Kredit gewährt. Und: zu welchem Zinssatz.

Wirkt sich die Kreditsuche schlecht auf meine Schufa aus?

Das hängt davon ab, ob man eine Kreditanfrage oder eine Konditionenanfrage gestellt hat. Kreditanfragen können sich schlecht auf den Schufa-Score auswirken. Deshalb sollte man möglichst immer eine Konditionenanfrage stellen. Diese hat keine negativen Auswirkungen auf den Schufa-Score, sie ist „Schufa-neutral“.

Wann bekomme ich einen schlechten Schufa-Eintrag?

In nachstehenden Fällen erhält man einen negativen Schufa-Eintrag. Dies regelt das Bundesdatenschutzgesetz (BDSG) im § 31 (2):

Bei einmaligen Verträgen:

Bezahlen Sie nicht, obwohl Sie zwei Mal gemahnt und darauf hingewiesen wurden, dass bei Nicht-Bezahlung ein Schufa-Eintrag erfolgt, bekommen Sie einen negativen Schufa-Eintrag.

Außer: Sie widersprechen der Forderung. In diesem Fall darf es nur einen negativen Eintrag geben, wenn es zu einem gerichtlichen Titel kommt.

Bezahlen Sie nicht, obwohl Sie zwei Mal gemahnt und darauf hingewiesen wurden, dass bei Nicht-Bezahlung ein Schufa-Eintrag erfolgt, bekommen Sie einen negativen Schufa-Eintrag.

Außer: Sie widersprechen der Forderung. In diesem Fall darf es nur einen negativen Eintrag geben, wenn es zu einem gerichtlichen Titel kommt.

Bei Dauerschuldverhältnissen:

Bei Verträgen mit beispielsweise Strom- und Mobilfunkanbietern oder Kreditinstituten kann es bereits zu einem negativen Schufa-Eintrag kommen, wenn der Vertragspartner das Recht auf Kündigung hat und darauf aufmerksam macht, dass die Nicht-Zahlung einen Schufa-Eintrag bewirken kann.

Bei Verträgen mit beispielsweise Strom- und Mobilfunkanbietern oder Kreditinstituten kann es bereits zu einem negativen Schufa-Eintrag kommen, wenn der Vertragspartner das Recht auf Kündigung hat und darauf aufmerksam macht, dass die Nicht-Zahlung einen Schufa-Eintrag bewirken kann.

Bei gerichtlichen Titel:

Gibt es einen Vollstreckungsbescheid oder ein Urteil vom Gericht, zieht das in der Regel sofort ein Schufa-Eintrag nach sich. Sogar dann, wenn dem Titel widersprochen wird.

Gibt es einen Vollstreckungsbescheid oder ein Urteil vom Gericht, zieht das in der Regel sofort ein Schufa-Eintrag nach sich. Sogar dann, wenn dem Titel widersprochen wird.

Bei Privatinsolvenz:

Muss man Privatinsolvenz anmelden, kriegt man ebenfalls einen negativen Schufa-Eintrag.

Muss man Privatinsolvenz anmelden, kriegt man ebenfalls einen negativen Schufa-Eintrag.

Bei Inkassoverfahren:

Zahlt man nicht und wird ein Inkassoverfahren eingeleitet, führt auch dies zu einer negativen Schufa.

Zahlt man nicht und wird ein Inkassoverfahren eingeleitet, führt auch dies zu einer negativen Schufa.

Welche Formen von Schufa-Auskünften gibt es?

Es gibt zwei Arten von Schufa-Auskunft:

1) Schufa Selbstauskunft (für Verbraucher selbst)

2) Schufa-Bonitäts Auskunft

Was beinhaltet die kostenlose Schufa-Selbstauskunft?

Für jede Person in Deutschland besteht die Möglichkeit, eine kostenlose Schufa-Selbstauskunft zu erhalten. Die sogenannte „Bonitätsauskunft“ hingegen ist kostenpflichtig. In der „Datenkopie“ sind detailliertere und empfindlichere Informationen zu sehen, als bei der Bonitätsauskunft.

Man sollte die Datenkopie daher nicht aus den eigenen Händen geben. Sollte man die Datenkopie trotzdem verwenden – was durchaus möglich ist, z.B. zur Vorlage beim Vermieter – so wäre es wichtig, bestimmte Daten zu schwärzen.

Die Datenkopie weist folgende Informationen auf:

Aktuelle und ehemalige Meldeadressen

Geburtsdatum und -ort

Angaben zur kreditrelevanten finanziellen Lage (z.B. Infos zu Girokonten und Krediten)

Anfragen von Unternehmen zu Bonität und Identität

Score-Werte, welche anfragenden Unternehmen in den vergangenen 12 Monaten geschickt wurden.

Basis-Score-Wert zur eigenen Orientierung

Wie beantrage ich eine kostenlose Schufa-Auskunft?

Jeder Verbraucher kann sich selbst eine Schufa-Auskunft holen. Diese ist kostenlos und wird innerhalb von 4 Wochen per Post zugestellt. Für den Antrag sind persönliche Daten anzugeben und Ausweise hochzuladen.

>> Hier können Sie den Antrag auf Schufa-Datenkopie.

Was ist die Schufa-Bonitäts Auskunft?

Der Schufa-Bonitäts Auskunft (auch „Schufa-Auskunft“ oder „Schufa-Bonitäts Check“) ist ein Dokument, das als Nachweis für die Bonität dient. Es kann Vermietern, Banken und anderen vorgelegt werden, um Auskunft über die Kreditwürdigkeit zu geben. Der Bonitätscheck kostet pro Check 29,95 Euro.

Darin enthalten sind die Score-Werte zu den wichtigsten Branchen und eine Übersicht über alle gespeicherten Daten. Sie enthält jedoch weniger Daten als die Selbstauskunft.

>> Hier können Sie die Schufa-BonitätsAuskunft beantragen beantragen.

Wie verbessere ich meinen Schufa-Eintrag?

Die Schufa erklärt nicht, wie sie zu ihrer Bewertung kommt. Sie legt die Bewertungskriterien nicht offen. Allerdings gibt es trotzdem ein paar Tipps, wie man einen guten Score bekommt.

Die wichtigsten Tipps für einen guten/neutralen Schufa-Score:

1) Anzahl der Konten und Kreditkarten niedrig halten

2) Dispokredit nicht überziehen

3) Rechnungen pünktlich begleichen

4) Konditionsanfragen statt Kreditanfragen machen

5) Kredite im Auge behalten

6) Nicht ständig umziehen

7) Fehlerhafte Einträge ändern/löschen

1) Anzahl der Konten und Kreditkarten niedrig halten

Den Schufa-Score verbessern kann man zum Beispiel, wenn man nur wenige Bankkonten und Kreditkarten hat. Mehrere Konten bzw. Kreditkarten können für die Schufa so wirken, als hätte man dies aufgrund finanzieller Probleme nötig. Außerdem könnte die Schufa meinen, dass für jedes Konto auch ein Dispokredit läuft.

2) Dispokredit nicht überziehen

Es ist möglich, dass die Bank der Schufa meldet, dass man a) einen Dispo hat, und b) in welcher Höhe. Dies beeinflusst noch nicht direkt den Schufa-Score.

Wer den Dispokredit überzieht und die Bank diesen daraufhin kündigt, muss jedenfalls mit einer schlechteren Schufa-Bewertung rechnen. Um den Schufa-Score zu verbessern, sollte man also möglichst eine Kontoüberziehung vermeiden.

3) Rechnungen pünktlich begleichen

Wer eine Rechnung nicht pünktlich zahlt, riskiert einen negativen Schufa-Eintrag. Der Geschädigte darf sich zwar deswegen nicht gleich bei der Schufa melden. Er muss zuerst zwei Mal schriftlich mahnen. Außerdem dürfen zwischen der 1. Mahnung und der Meldung an die Schufa nicht weniger als 4 Wochen vergangen sein.

Richtet man sich ein Lastschriftverfahren ein, erspart das Aufwand und man übersieht die Rechnungen nicht mehr.

4) Konditionsanfragen statt Kreditanfragen machen

Wer sich über Kredite informieren möchte, sollte stets sogenannte „Konditionsanfragen“ stellen. Diese sind Schufa-neutral. Ganz im Gegenteil zu „Kreditanfragen“, die der Schufa gemeldet werden.

Angenommen, man stellt innerhalb kürzester Zeit mehrere Kreditanfragen bei verschiedenen Banken, um Kredite zu vergleichen. Das kann den Anschein machen, als würde man sich immer neue Kredite suchen, da man von mehreren Banken bereits abgelehnt wurde.

5) Kredite im Auge behalten

Kredite können ein wunder Punkt in der Schufa werden, wenn man sie nicht rechtzeitig zurückzahlt. Insbesondere dann, wenn die Bank den Kredit kündigt. Gerät man in Zahlungsverzug, sollte man die Bank vorab schnellstmöglich darüber informieren.

Aber auch die Anzahl an Krediten kann den Score negativ beeinflussen. Anstelle von mehreren kleineren Krediten, zum Beispiel für Handyvertrag, Leasingvertrag etc., sollte man darüber nachdenken, einen einzigen großen Kredit zu nehmen. Die kleineren kann man also auf ein großes Darlehen „umschulden“.

6) Nicht ständig umziehen

Ein regelmäßiger Wohnsitzwechsel kann ebenfalls schlecht für den Schufa-Score sein. Das könnte für den Kreditgeber im schlechtesten Fall bedeuten, er könnte den Schuldner nicht so gut erreichen, was folglich auch die Einforderung von Zahlungen erschweren würde. Den Schufa-Score verbessern kann man also, wenn man weniger umzieht.

7) Fehlerhafte Einträge ändern/löschen

Über die Selbstauskunft, auch „Datenkopie“ genannt, sollte man sich immer wieder mal ein Bild von der eigenen Bonitätslage machen. Sind Eintragungen falsch, müssen diese geändert werden. Wie das geht, erfahren Sie im eigenen Beitrag Schufa-Eintrag löschen.

Wie wird man aus der Schufa gelöscht?

Steht ein Eintrag berechtigt in der Schufa, lässt er sich nicht einfach löschen. Zuerst muss man die Schulden begleichen. Es gibt aber unterschiedliche Umstände, unter denen ein Eintrag erfolgte. Möglicherweise gibt es auch ungerechtfertigte Einträge.

>> Hier lesen Sie, wie Sie einen negativen Schufa-Eintrag löschen können.

Weitere Beiträge

Kreditarten – Übersicht

Privatkredit

Konsumentenkredit

Autokredit

Kredit ohne Schufa

Sofortkredit

Onlinekredit

Bankkredit

Schufa – Recht einfach erklärt

Ist die Schufa-Auskunft kostenlos?

Es gibt eine kostenlose Schufa-Auskunft („Datenkopie“ genannt) und eine kostenpflichtige („Schufa-Bonitäts Auskunft“ genannt). Die Datenkopie gibt einem selbst Auskunft über die Bonität, sie enthält die detailliertesten Infos. Auch solche, die Dritte nichts angehen. Die Schufa-Bonitäts Auskunft hingegen dient zur Vorlage bei Dritten (z.B. bei Vermietern).

Weiterlesen: Welche Formen von Schufa-Auskünften gibt es?

Weiterlesen: Welche Formen von Schufa-Auskünften gibt es?

Kann man kostenlos die Schufa abfragen?

Ja, alle Verbraucher können eine kostenlose Selbstauskunft (Datenkopie) beantragen. Sie wird innerhalb von 4 Wochen nach Antrag mit der Post zugeschickt. Die Auskunft beinhaltet detaillierte Informationen zur Bonität. Die Datenkopie ist nur für die Selbstinformation geeignet, nicht aber als Bonitätsnachweis gegenüber Dritten.

Weiterlesen: Was beinhaltet die kostenlose Schufa-Selbstauskunft?

Weiterlesen: Was beinhaltet die kostenlose Schufa-Selbstauskunft?

Gibt es eine Schufa-Auskunft online?

Nein, eine Schufa-Auskunft gibt es immer nur in Papierform, das heißt per Brief. Aber: Beantragen kann man eine Schufa-Auskunft online oder telefonisch.

Weiterlesen: Wie beantrage ich eine kostenlose Schufa-Auskunft?

Weiterlesen: Wie beantrage ich eine kostenlose Schufa-Auskunft?

Wie verbessere ich den Schufa-Score?

Um den Schufa-Wert zu verbessern, lohnt es sich, einige Tipps zu befolgen. Dazu gehört etwa: Dispositionskredit nicht überziehen, Anzahl der Konten sowie Kreditkarten beschränken, Konditionsanfragen anstelle von Kreditanfragen tätigen, nicht andauernd umziehen, und mehr.

Weiterlesen: Wie verbessere ich meinen Schufa-Eintrag?

Weiterlesen: Wie verbessere ich meinen Schufa-Eintrag?

© Adobe Stock | nmann77

© Adobe Stock | nmann77